Utrzymujemy skład naszego portfela bez zmian. Lekkie cofnięcie obligacji w sierpniu nie jest jeszcze dla nas powodem do zmiany nastawienia do tej klasy aktywów. Wciąż dług jest dla nas najbardziej atrakcyjnym inwestycyjnie segmentem rynku finansowego w aktualnym otoczeniu gospodarczym, dlatego ulokowaliśmy w nim aż 70 proc. wartości naszego portfela. Inflacja w Polsce zaskoczyła negatywnie, rosnąc do poziomu ponad 16 proc. rok do roku, jednak sądzimy, że przestrzeń do dalszego jej przyspieszania jest ograniczona, a co za tym idzie rentowności obligacji nie powinny dalej rosnąć. Ryzykiem są kolejne podwyżki stóp, jednak sądzimy, że cykl zacieśniania monetarnego się kończy. Gospodarka znajduje się aktualnie pod dużą presją szoku inflacyjnego, szczególnie w obrębie cen żywności i paliw. Ograniczenia konsumpcji, produkcji i inwestycji stają się faktem, co będzie negatywnie oddziaływało na zyski firm. Nie oczekujemy szybkiej poprawy otoczenia gospodarczego, dlatego akcje mają stosunkowo niski udział w naszym portfelu (30 proc.). Zwracamy uwagę, że wybraliśmy wyłącznie akcje z rynku amerykańskiego, gdyż uważamy, że USA najłagodniej przejdą przez aktualną recesję. Utrzymujemy też ekspozycję na USD, co dotychczas pozwalało w znacznym stopniu rekompensować spadki rynku akcji.

MICHAŁ STANEK prezes, QValue

Wynik w sierpniu: -1,68 proc. Łączna stopa zwrotu: -18,2 proc.

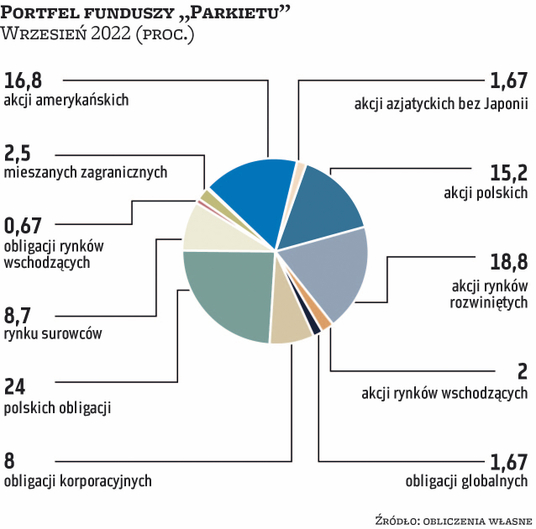

Na wrzesień utrzymuję strukturę portfela funduszy z poprzedniego miesiąca. Oznacza to, że portfel będzie się składał w 35 proc. z funduszy akcji rynków rozwiniętych, a w 25 proc. z funduszy akcji polskich. Do tego około 25 proc. aktywów utrzymuję w dwóch funduszach surowców, a pozostałe 15 proc. kapitału w polskich obligacjach skarbowych.

Rezerwa Federalna nie zamierza zwalniać tempa zaostrzania swojej polityki, przynajmniej do czasu, gdy rynek pracy w USA ma się dobrze. Fed przymyka też oko na to, co dzieje się na rynkach finansowych. Tu nawet nie jest potrzebna specjalna komunikacja z rynkami finansowymi. Wszystko wydaje się jasne. To inflacja stanowi najbardziej poważne zagrożenie i należy z nią walczyć, nie bacząc na okoliczności. I takie stanowisko amerykańskich władz monetarnych wydaje się być jak najbardziej uzasadnione. Problem w tym, że to stanowisko zdecydowanie umacnia dolara, a mocny, co więcej, historycznie najmocniejszy dolar, wpływa na sytuację we wszystkich segmentach rynków finansowych. I tak, mamy kontynuację spadków na Wall Street i większości pozostałych parkietów. Bardziej skomplikowana jest sytuacja rynku długu. Od kilku tygodni spadają ceny amerykańskich obligacji skarbowych, wskutek czego rentowność papierów dziesięcioletnich wraca w okolice 3 proc.