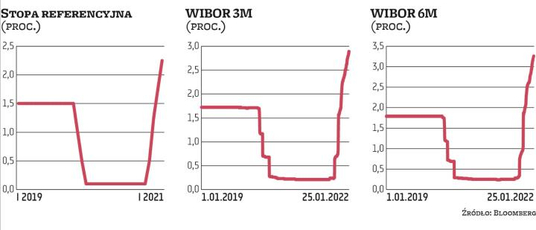

Rośnie stopa referencyjna, a wraz z nią stawka WIBOR, na której oparte jest oprocentowanie kredytów hipotecznych czy kredytów dla firm. Tempo zwyżek jest szybkie, co może wpłynąć na zwiększenie ryzyka w systemie bankowym. Zapytaliśmy ekspertów, jaki może być „próg bólu" dla kredytobiorców i banków, jeśli chodzi o poziom WIBOR-u.

Koszt pieniądza rośnie

– Sektor bankowy widzi ryzyko, jeśli stopy poszłyby w okolice 4 proc. i wyżej. Wówczas nagły skok obciążeń dla budżetu domowego dla niektórych kredytobiorców może rzeczywiście się pojawić. Wydaje mi się, że obecne stawki WIBOR 3M poniżej 3 proc., a WIBOR 6M powyżej 3 proc. to nie są poziomy, które mogą powodować problemy. W 2019 r. stawki były w okolicy 1,8 proc., więc ich wzrost o 1–1,5 pkt proc. obecnie nie jest szokiem dla kredytobiorców, którzy zaciągali dług przed 2019 r. Z kolei dla tych, którzy brali kredyt w 2020 i 2021 r., myślę, że banki dokładały bufory bezpieczeństwa, ponieważ jest to kredyt na 25 czy 30 lat, więc nie powinno się zakładać, że poziom stóp procentowych zostanie w okolicy zera na zawsze. Także podsumowując, „próg bólu" dla niektórych kredytobiorców może być w okolicy 4 proc. – mówi Łukasz Jańczak, analityk Erste Securities. Jego zdaniem wydaje się jednak, że większym problemem dla kosztów ryzyka jest nie tyle poziom stóp procentowych, ile scenariusz kryzysu, w którym wzrósłby poziom bezrobocia.

– Gospodarstwa domowe mają oszczędności, mogą nieco przyhamować konsumpcję, a o kredyt hipoteczny dbają najmocniej, żeby był on na bieżąco obsługiwany. Natomiast w przypadku utraty pracy pojawia się problem utraty źródła dochodu. Dlatego większe ryzyko widziałbym w przypadku rosnącego bezrobocia, więc obecnie nie należy się tego mocno obawiać – mówi Jańczak.

Jak przyznaje Marcin Materna, szef działu analiz Millennium DM, rosnący WIBOR to wyższe dochody banków, ale także większe ryzyko portfela kredytowego (coraz więcej podmiotów ma kłopoty ze spłacaniem kredytów, dodatkowo spada wartość obligacji skarbowych posiadanych przez banki, co znajduje odzwierciedlenie w spadku ich kapitału). – Wzrost WIBOR-u i stóp procentowych pokazuje ryzyko, na jakie narażone są banki, posiadając niezdywersyfikowany portfel papierów dłużnych. Stawki WIBOR są wciąż niskie. Moim zdaniem problemy pojawiłyby się, gdyby silnie wzrosły w krótkim okresie – powolny wzrost stóp daje pewną możliwość dostosowania się do nowego oprocentowania. Na pewno problematyczne dla sektora byłyby stawki powyżej 5–6 proc. (problematyczne – nie oznacza od razu, że prowadzące do poważnych kłopotów). Mogłoby się okazać, że wzrost dochodów odsetkowych nie rekompensuje wyższych rezerw związanych ze wzrostem stóp – mówi Materna.