Więcej akcji z USA

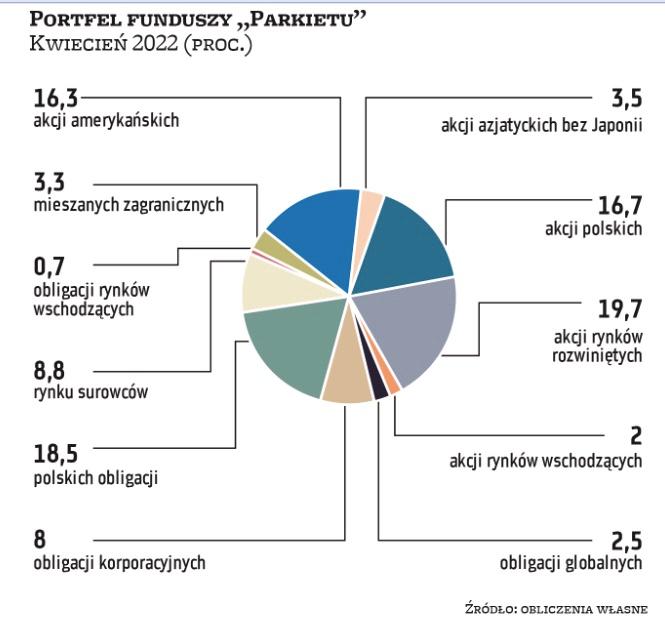

W zeszłym miesiącu inwestorzy przeżywali chwile grozy, jednak wygląda na to, że zaczynają powoli przystosowywać się do nowych warunków. Druga połowa marca na rynkach akcji była bardzo udana, a w odreagowaniu tradycyjnie najmocniejsza była Wall Street. Zarządzający na kwiecień dokonali kosmetycznych zmian w strukturach portfeli. Oznacza to, że nadal największa część kapitału zainwestowana jest w papiery udziałowe. Jako grupa największy udział w portfelu utrzymują fundusze akcji rynków rozwiniętych, stanowiące blisko 20 proc. aktywów. Ich pozycja w porównaniu z marcem skurczyła się jednak o 1,7 pkt proc. Podobnie zmalał udział funduszy akcji polskich, które z kolei odpowiadają teraz za 16,7 proc. aktywów. W miejsce powyższych w portfelach pojawiły się fundusze akcji skoncentrowane tylko na rynku polskim, a także fundusze obligacji korporacyjnych.

Łącznie fundusze akcji w kwietniu zajmują 58,2 proc. portfela, w tym rynków rozwiniętych i amerykańskiego 36 proc. Reszta kapitału ulokowana jest w obligacjach oraz surowcach (8,8 proc.).

Warto dodać, że mocną drugą pozycję w portfelu funduszy „Parkietu" utrzymują fundusze polskich obligacji, dla których marzec był fatalny. Rentowność obligacji krótkoterminowych zbliżała się nawet do 6 proc. Przypomnijmy, że w środę czeka nas posiedzenie RPP.

Wynik w marcu: 1,99 proc. Łączna stopa zwrotu: 0,34 proc.

ZBIGNIEW OBARA menedżer ds. analiz, BM Alior Banku

W marcu obserwowaliśmy potężne zróżnicowanie zachowań na rynkach akcji i obligacji. Akcje dość szybko otrząsnęły się z szoku po inwazji Rosji na Ukrainę. Implikacje w postaci zwiększonych deficytów budżetowych, wydatków fiskalnych, w tym na zbrojenie, czy też analogie historyczne wskazywały i wskazują nadal na zasadność utrzymywania znaczącej ekspozycji na rynki akcji. W związku z dalszym gwałtownym wzrostem inflacji i oczekiwań inflacyjnych wszystkie główne indeksy obligacji na świecie odnotowały straty (ceny są odwrotnie skorelowane z rentownością).Na krajowym rynku obligacji doszło do „inwersji" krzywej, co oznacza, że papiery skarbowe krótko- i średnioterminowe są notowane z rentownością wyższą niż długoterminowe. Te drugie z kolei mają znacznie wyższe ryzyko cenowe (parametr duration). Dodatkowo stopa WIBOR6M, będąca bazą do oprocentowania obligacji zmiennokuponowych, a więc większości polskich obligacji korporacyjnych i części obligacji skarbowych (WZ), przekroczyła już 5 proc., co oznacza, że z takim kuponem (plus ewentualnie premia w przypadku obligacji nieskarbowych) obligacje te będą po najbliższych odnowieniach kuponów „pracować". Uwzględniając powyższe, na kwiecień dokonuję częściowej konwersji pomiędzy funduszami dłużnymi PZU.