W grudniu 2018 r. techniczny portfel „Parkietu" zarobił 5,5 proc. i pokonał WIG, który w tym samym czasie stracił 0,9 proc. Rywalizacja roczna zakończyła się jednak zwycięstwem szerokiego rynku. O ile bowiem strata portfela po 12 miesiącach sięgnęła 11 proc., o tyle w przypadku indeksu była o 2 pkt proc. niższa. Czas na małe podsumowanie minionego roku i start rywalizacji w 2019 r.

Najlepszy typujący

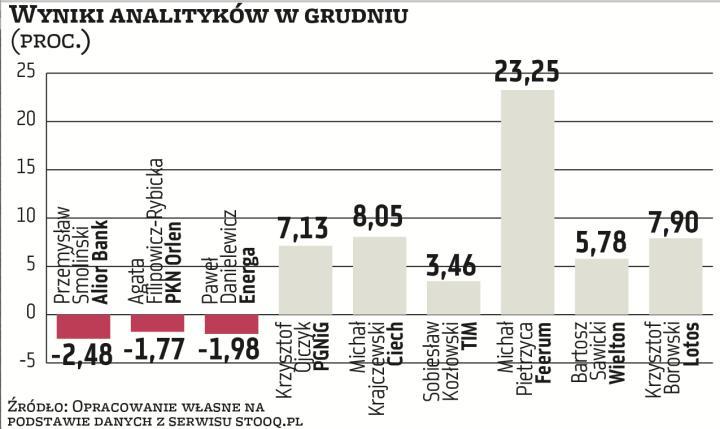

Przygotowując podsumowanie 2018 r. dla naszego portfela, przyjąłem założenie, że będą w nim uwzględniani tylko ci eksperci, którzy typowali przynajmniej sześć razy. Taki warunek spełniło dziesięciu analityków. W tabeli na stronie obok są umieszczone ich wyniki, czyli stopy zwrotu z akcji spółek typowanych w poszczególnych miesiącach. Najlepszym typującym minionego roku okazał się Michał Krajczewski z BM BGŻ BNP Paribas, który wypracował skumulowaną teoretyczną stopę zwrotu w wysokości aż 52 proc. (dla porównania – WIG stracił w całym roku 9 proc.). Ekspert opuścił tylko jedno typowanie (w październiku), a w 11 pozostałych miał aż siedem dodatnich wyników, dla których średnia wynosi aż 10,7 proc. W czterech przypadkach Krajczewski pudłował, osiągając średnią stratę 6,5 proc. Mając na uwadze trudne warunki, jakie panowały w minionym roku na warszawskim parkiecie, trzeba uznać te wyniki za bardzo dobre. Nawet jeśli doliczylibyśmy koszty transakcji i podatki, to i tak wynik byłby znacznie lepszy od rynku. Dla porównania przypomnę, że w 2017 r. najlepszym typującym był Sobiesław Kozłowski, który wypracował wynik 54,8 proc., choć trzeba przyznać, że wówczas warunki rynkowe były bardzo sprzyjające. Świadczy o tym chociażby fakt, że dwa lata temu żaden z typujących nie kończył rywalizacji pod kreską. Wszyscy wyszli na plus. W 2018 r. to się – niestety – nie udało. Na dziesięcioro ekspertów czworo zamknęło rywalizację na minusie.

Nie da się ukryć, że w wielu przypadkach o stratach decydowała zmiana zasad, zgodnie z którą zrezygnowaliśmy z ustawiania teoretycznych zleceń stop loss i take profit (zmiana była spowodowana sugestiami Komisji Nadzoru Finansowego). Efektem, zwłaszcza w panujących niedźwiedzich warunkach, były dość pokaźne straty na poszczególnych spółkach. Rekordzistą jest Idea Bank, wskazany w sierpniu przez dwóch ekspertów. Jego akcje potaniały w tamtym miesiącu o 41 proc. Z kolei we wrześniu 27,8-proc. stratę przyniósł Asbis. Dla porównania w rywalizacji sprzed dwóch lat największa strata na jednej spółce wynosiła 15,1 proc. Oczywiście jest druga strona tego medalu, bowiem brak zleceń realizacji zysku nie ograniczał potencjalnej stopy zwrotu. Rekordzistą 2018 r. jest pod tym względem Sobiesław Kozłowski z Noble Securities, który w maju na akcjach 11 bit studios wypracował wynik 40,6 proc. (szczegóły obok).

Efekt końcowy ubiegłorocznych zmagań jest taki, że portfel był w siedmiu miesiącach lepszy od WIG, a w pięciu musiał uznać wyższość rynku. I choć obie strony zakończyły zmagania pod kreską, to straty indeksu szerokiego rynku były o 2 pkt proc. mniej dotkliwe.