W związku z pogarszającym się otoczeniem w wielu branżach i nowymi wyzwaniami spółki z warszawskiej giełdy nie mają lekko. Mimo to nie brakowało takich, których rezultaty na plus rozminęły się z oczekiwaniami analityków.

Efektowna poprawa

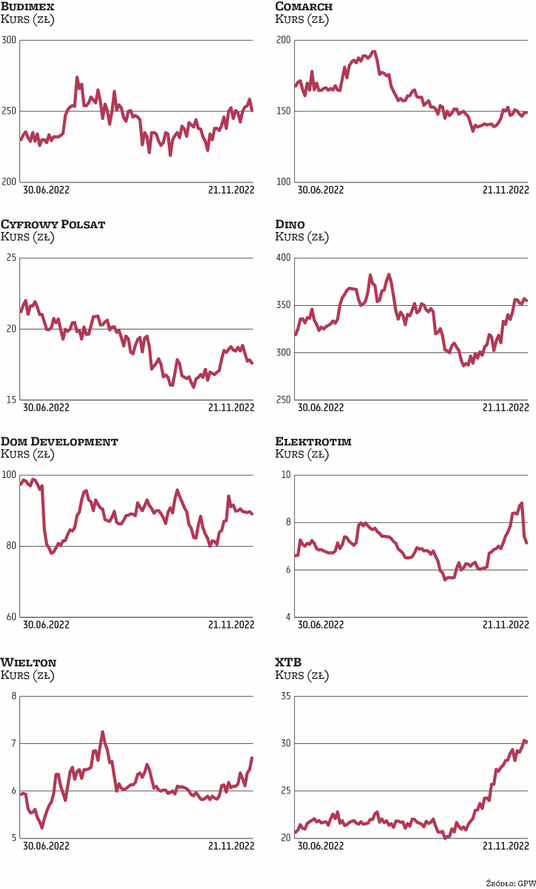

Jedną z większych niespodzianek sprawił Wielton. Producent naczep i przyczep jak na razie nie ma problemów z przenoszeniem wysokich cen materiałów i energii na odbiorców, co znalazło odzwierciedlenie w dużo wyższych, niż oczekiwano, zyskach operacyjnych. Zdaniem Łukasza Rudnika, analityka Trigona DM, perspektywy wynikowe Wieltonu na kolejne kwartały są optymistyczne. – Widzimy przestrzeń do pozytywnych zaskoczeń w perspektywie IV kwartału. Zarząd zwraca uwagę, że w związku z rolowaniem portfela zamówień średnia cena sprzedaży może jeszcze nieznacznie wzrosnąć kw./kw., co w połączeniu ze spadkiem cen stali i aluminium, które już będą częściowo widoczne w IV kwartale, sygnalizuje przynajmniej utrzymanie marży EBITDA względem III kw. – wskazuje.

Efektowną poprawą przychodów i zysków w III kwartale, większą, niż zakładali analitycy, zaskoczyło Dino. Co istotne, poziom sprzedaży porównywalnej zwiększył się o 33,2 proc. – W kolejnych kwartałach spółka będzie nadal korzystać z efektów dynamicznego rozwoju sieci sklepów oraz rosnących cen żywności, co wspiera dynamikę sprzedaży porównywalnej w sklepach. Ponadto, oferując dobra podstawowej potrzeby, Dino nie jest mocno narażone na potencjalne spowolnienie konsumpcji w wyniku pogarszającej się koniunktury gospodarczej. Pod kątem wyników pozytywnie na rentowność działa efekt skali (negocjacje z dostawcami, dźwignia operacyjna kosztów stałych) oraz np. dokonywane inwestycje w fotowoltaikę (ograniczanie kosztów energii) – wyjaśnia Michał Krajczewski, ekspert w BM BNP Paribas. Wśród czynników ryzyka wskazuje na zapowiedziane przez zarząd na 2023 r. spowolnienie tempa otwierania nowych sklepów z uwagi na rosnący koszt długu i dbanie o bilans spółki. – Ponadto wysoka baza z bieżącego roku może wpłynąć na odnotowanie niższych dynamik sprzedaży porównywalnej w 2023 względem 2022 r. Wreszcie spółka cały czas narażona jest na presję kosztów – dodaje.

Obiecujący kwartał

Rynek z nadzieją przyjął wyniki Comarchu. Jak zauważa Konrad Księżopolski, analityk Haitong Banku, na biznes, jak i rentowność spółki pozytywnie wpłynęło osłabienie złotego. – W III kwartale ok. 60 proc. przychodów pochodziło z rynków zagranicznych. Dodatkowo na dynamikę przychodów wpływa cały czas dość duży popyt na rozwiązania i usługi IT. Z drugiej jednak strony presja na wynagrodzenia cały czas jest bardzo silna i w III kw. fundusz wynagrodzeń wzrósł o ponad 23 proc. r./r. – podkreśla. Oczekuje, że w IV kwartale to sezonowość oraz cały czas słaby złoty powinny wspierać dynamikę przychodów, ale ciężko będzie uzyskać dynamikę z poprzednich kwartałów, czyli ponad 20 proc. – Jeśli chodzi o koszty, spodziewam się oczywiście dalszego wzrostu, ale z racji wyższej bazy z zeszłego roku tempo wzrostu może zacząć spadać. Powtórzenie wyniku EBIT, EBITDA z 2021 r. cały czas traktuję jako optymistyczny scenariusz, ale nie niemożliwy – ocenia Księżopolski.