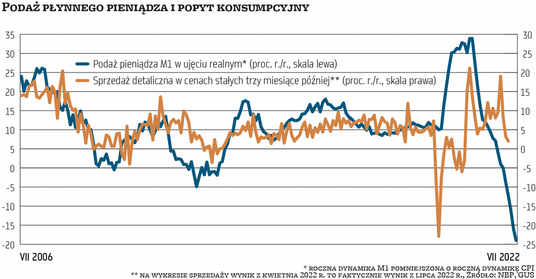

Mianem płynnego albo szybkiego pieniądza określa się tzw. agregat M1, który obejmuje gotówkę w obiegu oraz środki na rachunkach bieżących w bankach. W lipcu nominalna wartość M1 zmalała o 3,4 proc. rok do roku po zniżce o 0,5 proc. w czerwcu.

To zjawisko we współczesnej historii gospodarczej Polski bardzo rzadkie. Wcześniej, od połowy lat 90. XX do czerwca br., podaż pieniądza M1 malała w ujęciu rok do roku zaledwie przez pięć miesięcy. Tylko raz, pod koniec 2000 r., działo się to przez kilka miesięcy z rzędu. Następstwem była jedyna jak dotąd tzw. techniczna recesja w polskiej gospodarce (tzn. dwa z rzędu kwartalne spadki realnego PKB). Wzrost PKB w ujęciu rok do roku wyhamował wtedy ze średnio 4,7 proc. w 2000 r. do 1,3 proc. w 2001 r. Nawet jednorazowy spadek wartości szybkiego pieniądza w 2012 r. poprzedzał ostre hamowanie gospodarki na przełomie tamtego i kolejnego roku.

Sygnał zbyt silny

Jeszcze bardziej niepokojący obraz wyłania się z danych o podaży pieniądza w ujęciu realnym. Za sprawą najwyższej od ćwierćwiecza inflacji realna wartość M1 w lipcu zmalała o 19 proc. rok do roku, podczas gdy w 2000 r. topniała maksymalnie w tempie 13 proc. rocznie, a w 2012 r. w tempie 5 proc. Spadek realnej wartości M1 można interpretować jako utratę siły nabywczej przez tę część zasobów pieniądza, którą gospodarstwa domowe i firmy planują przeznaczyć na bieżące wydatki. Na pierwszy rzut oka skutkiem musi być gwałtowne załamanie popytu konsumpcyjnego i inwestycyjnego w kolejnych kwartałach. W 2001 r. nakłady inwestycyjne firm malały nawet o 15 proc. rok do roku. W 2013 r. załamanie inwestycji było łagodniejsze, ale z kolei malały wydatki konsumpcyjne. Przed kryzysem wywołanym przez Covid-19 był to pierwszy taki przypadek w tym stuleciu.