Miesiąc temu zarządzający byli zdania, że dobre nastroje na rynkach powinny się utrzymać przynajmniej do posiedzenia Fedu, i – jak się później okazało – mieli rację. Kilka sesji na przełomie lipca i sierpnia wystarczyło, by amerykański S&P 500 oddalił się z rekordowych poziomów powyżej 3000 pkt w okolice 2850 pkt. Z kolei krajowy WIG20 spadł jeszcze mocniej i dotarł do dołków z maja. Tym razem rynki akcji i obligacji podążały już w odwrotnych kierunkach i na tych drugich obserwowaliśmy rekordy niskich rentowności. W przypadku amerykańskich 10-latek wskaźnik ten spadł już nawet poniżej 1,7 proc., z kolei rentowność polskich 10-latek wróciła poniżej 2,1 proc.

Jedna duża zmiana

Ostatnie zniżki na rynkach akcji eksperci tłumaczą rozczarowaniem sygnałami z głównych banków centralnych, które w obliczu słabszych danych gospodarczych okazują się za mało gołębie. Do tego nerwowość wywołują niekończące się, a wręcz coraz bardziej twarde negocjacje Stanów Zjednoczonych z Chinami w kwestii wojny handlowej.

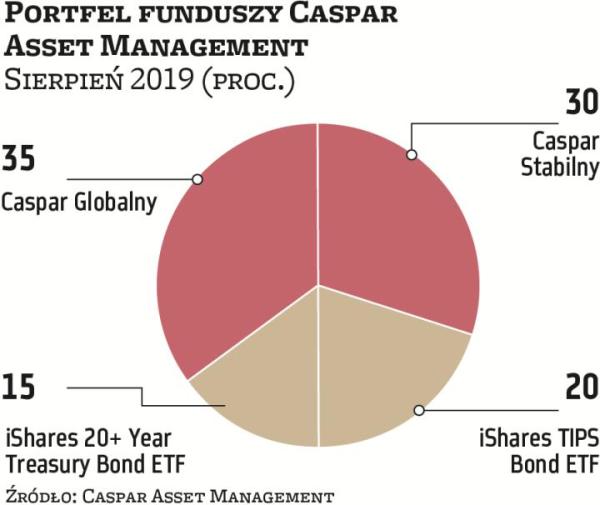

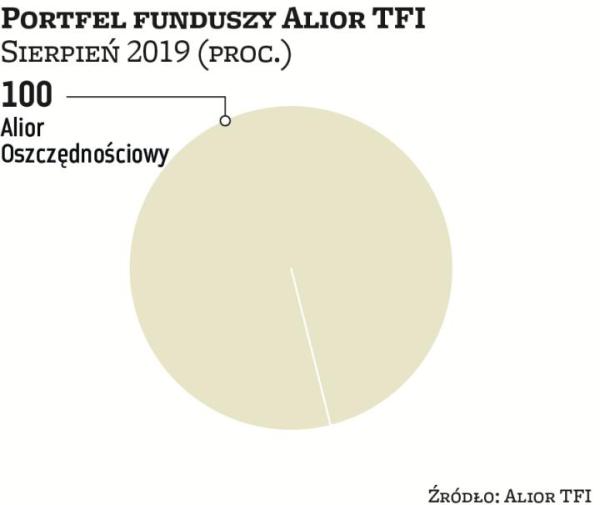

Tymczasem ostatnie dane gospodarcze nie wzbudzają wśród zarządzających obaw przed niedaleką recesją w światowej gospodarce. Większość z nich radzi wciąż trzymać w portfelu akcje, które choćby ze względu na bardzo niskie rentowności obligacji dają szansę na zysk. Największa zmiana przed kolejnym miesiącem zaszła w portfelu Artura Włocha z Aliora TFI. Zdecydował się on przenieść cały kapitał do funduszu dłużnego uniwersalnego. Przesunięcia środków dokonał również Piotr Rojda z Caspara AM. W tym przypadku ze składu wypadł fundusz akcji rynków rozwiniętych, a pojawił się ETF obligacji zagranicznych. Pozostali utrzymali składy portfeli sprzed miesiąca.

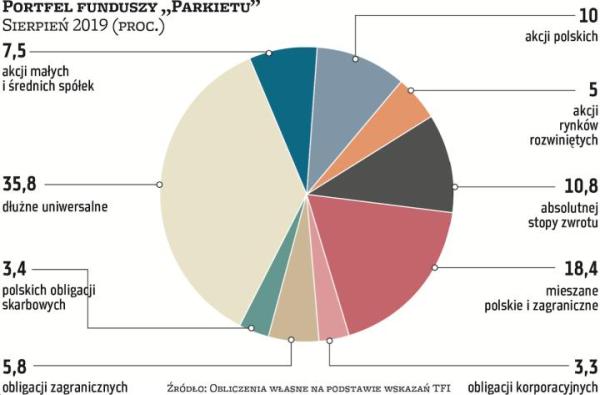

– Zakładam, że choć wojny handlowe i walutowe będą straszyć rynki, to do recesji jest na tyle daleko, że wciąż warto inwestować w akcje. Nie zmieniam więc składu portfela. W lipcu poradził sobie znakomicie, sierpień może być słabszy, ale nie na tyle, aby uciekać do bezpiecznego portu, zwłaszcza że nie jest to bardzo agresywny portfel – przekonuje Grzegorz Zatryb ze Skarbca TFI.

Zyski z zagranicy

Sierpień będzie przedostatnim miesiącem tej edycji portfela funduszy. Jaka była sytuacja rynków w ostatnich 16 miesiącach, czyli od początku tej edycji? Jeśli chodzi o WIG20, to w porównaniu z końcem lipca wzrósł przez ten okres o niecałe 60 pkt, czyli o nieco ponad 3 proc. Z kolei amerykański S&P 500 zyskał 12,9 proc., a zatem to inwestycje za oceanem mogły przynieść znacznie większe zyski. Przez większość czasu liderem pod względem stopy zwrotu pozostawał Piotr Rojda i tak jest również po lipcu. Wynik jego portfela obecnie przekracza 10 proc. Za nim plasuje się Grzegorz Zatryb z blisko 7-proc. stopą zwrotu. Na podium znajduje się jeszcze Artur Włoch z wynikiem 2,4 proc. Rojda i Zatryb mogą się również pochwalić najlepszymi wynikami w lipcu – ich portfele zarobiły odpowiednio 2,4 i 1,6 proc.