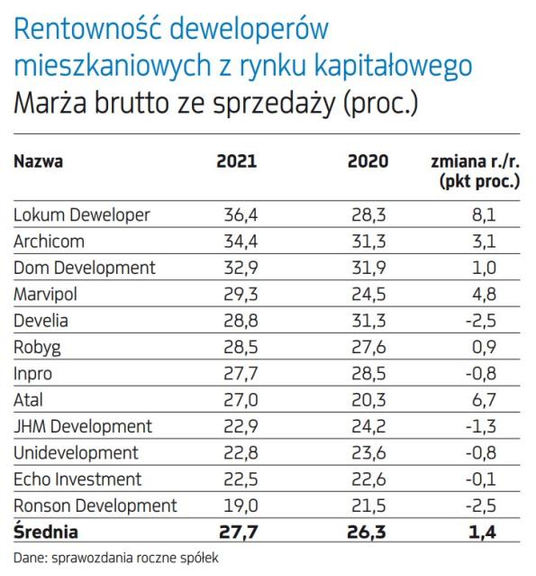

Warto podkreślić poprawę wyniku Atalu – 6,7 pkt proc. – dzięki bardziej zdecydowanemu ściganiu wzrostu kosztów podnoszeniem cen.

Marża brutto ze sprzedaży to w uproszczeniu przychody pomniejszone o koszty wytworzenia. Nie uwzględnia kosztów marketingu, sprzedaży, zarządzania czy finansowania. Deweloperzy księgują przekazania gotowych lokali, tymczasem do sprzedaży dochodzi na etapie budowy, która twa przeciętnie dwa lata. Zatem na wyniki finansowe za 2021 r. wpłynęło przekazanie lokali, których budowa ruszyła w okolicach 2019 r. Był to rok względnej stabilizacji po skokowym wzroście kosztów widzianym w 2017 r., a także wysokiego popytu na mieszkania, klienci akceptowali wzrost cen.

Kolejne kłopoty kosztowe branży to rok 2021, kiedy we znaki dały się skutki pandemii, oraz 2022 r. – w konsekwencji najazdu Rosji na Ukrainę. Ten rok to również spadek popytu po podwyżkach stóp. Czy i kiedy w sprawozdaniach giełdowych deweloperów inwestorzy zobaczą korektę marż?

Coraz większa presja

– Ubiegłoroczne marże deweloperów były w większości przypadków na wysokim i zadowalającym poziomie, niemniej nakładały się na to takie czynniki, jak silny wzrost cen sprzedaży i w miarę stabilne koszty. Bieżąca sytuacja rynkowa jest jednak dla spółek znacznie bardziej wymagająca – mówi Adrian Górniak, analityk Ipopema Securities. – Po pierwsze, widoczna jest presja generalnych wykonawców i podwykonawców, którzy coraz częściej mówią o chęci wprowadzania zapisów waloryzacyjnych w umowach z deweloperami, bądź też o etapowaniu prac budowlanych. Ich postawa wynika z trudnej sytuacji na rynku materiałów, która dotyczy nie tylko wzrostu cen, ale też pojawiających się problemów z dostępnością tych materiałów, co może także przekładać się na opóźnienia procesów budowlanych. Po drugie, cały czas odczuwalna jest presja płacowa w firmach budowlanych, co również będzie wywierało presję na rentowność deweloperów – dodaje i szacuje, że w dużym uproszczeniu koszty budowy odpowiadają za około 50 proc. ceny sprzedaży.

Górniak zaznacza, że dodatkowo w większości przypadków do produkcji są wprowadzane inwestycje, które są realizowane na coraz droższych gruntach. Wcześniej deweloperzy sygnalizowali, że przeciętna relacja kosztu zakupu gruntu w przeliczeniu na cenę sprzedaży 1 mkw. mieszkania wynosiła około 20 proc., ale obecnie ten poziom będzie zapewne bliższy 25 proc.