PKN Orlen

Akcje potaniały w listopadzie o 11 proc. Notowania bardzo dynamicznie zbliżyły się do obszaru strefy popytowej 91,22–89,98 zł, która stanowi formację zwrotną w długofalowej konsolidacji o granicach 86,90–112,10 zł. Przed wskazaną, horyzontalną układanką mieliśmy impuls bias change, zrywający z falą spadkową z okresu X/2017 – V/2018. W związku z zależnościami ruch/konsolidacja/ruch powinno się szacować, że bieżąca, blisko roczna konsolidacja jest tylko przystankiem przed nową falą kierunkową o dłuższym procentowo- czasowo zasięgu. A teraz jesteśmy przy dolnym ograniczeniu relatywnie wąskiego zakresu zmienności. Do tego notowania PKN są w ujęciu RSI-14 (dziennym) przy statystycznie wyprzedanych, bardzo rzadko spotykanych, niskich wartościach. W związku z powyższym możliwe są teraz do wyrysowania propopytowe, miesięczne pin bary lub świece objęcia hossy. Zupełnie odwrotnie należałoby patrzeć na handel, jeśli kurs opuściłby dołem konsolidację 86,90–112,1 zł.

Krzysztof Borowski

SGH

Amica

W układzie dziennym cena, po sześciomiesięcznej formacji oRGR wyraźnie wybiła się w górę – dwa duże białe korpusy, którym towarzyszy wzrost obrotów. Najbliższe opory to 138 i 149,2 zł. Pokonanie tego ostatniego byłoby silnym sygnałem kupna w szerszej ramie czasowej (ponaddwuletnia formacja oRGR). Aprecjacji ceny towarzyszą sygnały kupna na wskaźnikach i oscylatorach: MACD przełamał swoją średnią nad linią zero, powyżej linii zero wybił się ROC, DI(+) bardzo oddalił się od DI(-), wskaźnik Akumulacja/Dystrybucja uwidacznia napływ środków od początku września. W układzie tygodniowym dominują wskazania kupna: MACD przełamał linię zero (potwierdzenie dotychczasowych zwyżek). MACD, podobnie jak RSI, Stochastic wolny i ROC, ma duży potencjał wzrostowy. Także w układzie miesięcznym pojawiły się wskazania kupna na: MACD, DI(+),D(-) oraz Stochastic wolny. Od szczytu we wrześniu 2016 r. cena straciła 50 proc. – przy tym właśnie poziomie zniesienia dochodzi często do zakończenia korekt spadkowych i powrotu ceny do trendu wzrostowego (w dłuższym horyzoncie czasowym).

Paweł Danielewicz

BM Santander

Mabion

Cena akcji sforsowała niedawno górną linię średnioterminowego kanału spadkowego i znalazła się ponad silnym węzłem podażowym fibo: 87,9–88,2 zł. Takie zachowanie należało odczytać jako próbę negacji dominującego trendu spadkowego. W konsekwencji cena zaczęła podążać w kierunku następnej zapory podażowej: 101,85–102,5 zł, skonstruowanej na bazie dwóch podstawowych zniesień wewnętrznych: 50-proc. i 61,8-proc. Na razie doszło jedynie do krótkotrwałego naruszenia górnego ograniczenia tej strefy. Widać, że wyeksponowany węzeł pełni na wykresie nieprzypadkową rolę. Wychodzę z założenia, że w przypadku jego trwałego wybicia wzrośnie szansa kontynuacji tendencji wzrostowej. W tym kontekście powrót waloru poniżej najbliższego lokalnego wsparcia 97,3–97,5 zł mógłby dla odmiany stać się bodźcem inspirującym podaż do wywierania większej presji. Podsumowując, wydarzenia na spółce rozgrywają się obecnie w rejonie silnego oporu technicznego: 101,85–102,5 zł. Jego ewentualne wybicie (czego nie można wykluczyć) wygenerowałoby sygnał zapowiadający możliwość utrwalenia się tendencji wzrostowej.

Bartosz Sawicki

TMS Brokers

JSW

Na wykresie kontynuowany jest proces budowy długoterminowego dołka w okolicy 20 zł. Pozytywnym symptomem jest rosnąca siła relatywna względem indeksu WIG20, która sugeruje, że najmocniej przeceniona w 2019 r. spółka w gronie blue chips rusza do odrabiania strat. W rezultacie papier pozostaje w portfelu. Kurs zawrócił przy dolnej bandzie kanału regresyjnego i w strefie szczytów z połowy 2016 r., a ostatnia faza zniżki odgrywała się przy dywergencji z oscylatorem RSI(14) obliczanym dla interwału tygodniowego. Wzmocnieniem wzrostowego scenariusza byłoby wyjście ponad serię lokalnych szczytów z października i listopada (pomiędzy 22,2 zł a 22,8 zł) oraz trwałe sforsowanie 55-sesyjnej średniej ruchomej. Ostatecznym potwierdzeniem zmiany trendu byłoby jednak dopiero przełamanie wrześniowych dołków usytuowanych w okolicy 26 zł.

Przemysław Smoliński

DM PKO BP

Lotos

Ubiegły miesiąc nie był dla paliwowej spółki udany. Po silnym wzroście z pierwszej, listopadowej sesji, przez kolejne trzy tygodnie kurs silnie zniżkował, ostatecznie wykonując ruch powrotny do przełamanej, średnioterminowej linii oporu na poziomie lokalnego szczytu z połowy roku. Ostatni tydzień listopada przyniósł jednak odbicie. Wbrew ogólnej tendencji panującej na rynku kurs akcji Lotosu silnie zwyżkował, odrabiając sporą część strat z wcześniejszych sesji. Tym samym kurs pozostał w średnioterminowym kanale wzrostowym, a zarazem pokazał siłę na tle rynku. Na najbliższych sesjach można zatem zakładać kontynuację ruchu w górę, w kierunku szczytu z początku ubiegłego miesiąca, a bynajmniej nie można wykluczyć i wzrostu sporo powyżej niego.

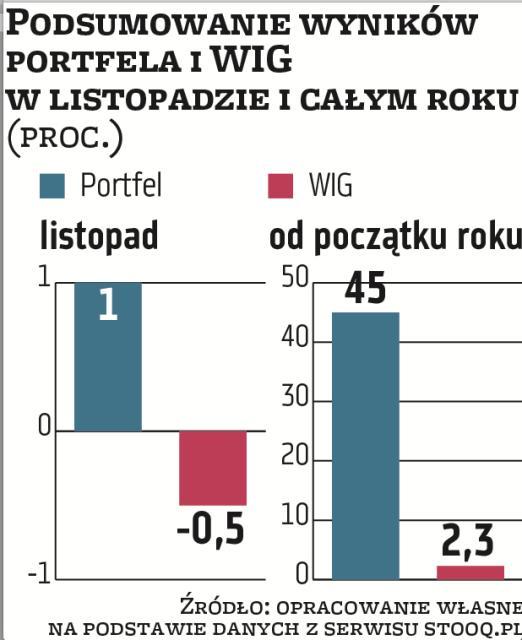

Technicy lepsi od indeksu WIG

W listopadzie WIG spadł o 0,5 proc., a techniczny portfel zarobił 1 proc. Była to ósma w tym roku wygrana analityków z benchmarkiem. Efekt jest taki, że skumulowana stopa zwrotu portfela sięga już 45,5 proc., podczas gdy dorobek indeksu to tylko 2,3 proc. Przewaga nad rynkiem jest tak duża, że zwycięstwo w rocznej rywalizacji eksperci mają niemal w kieszeni.

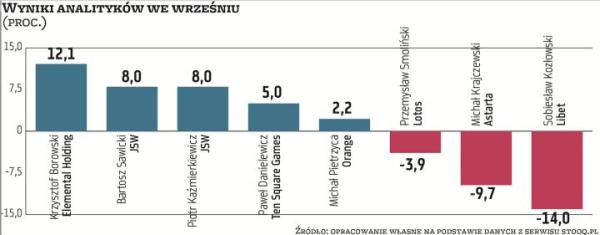

Spółka miesiąca: 12,1 proc. na akcjach Elemental Holdingu

Tytułową spółkę wskazał do listopadowego portfela prof. Krzysztof Borowski z SGH. – Na wskaźnikach i oscylatorach dominują wskazania kupna: MACD stara się zakręcić w górę nad linią zero, podobnie jak ROC. RSI podąża na północ w pobliżu linii wykupienia. Wskaźniki Akumulacja/Dystrybucja i A/D Chaikina uwidaczniają napływ środków na rynek tego waloru – wyliczał miesiąc temu profesor. Kumulacja sygnałów faktycznie przełożyła się na kontynuację trendu. W listopadzie akcje spółki podrożały o 12,1 proc. W szczytowym momencie cena sięgała 1,87 zł. Co ciekawe, prof. Borowski wskazywał potencjalne opory w okolicach 1,89 zł oraz 2,17 zł.