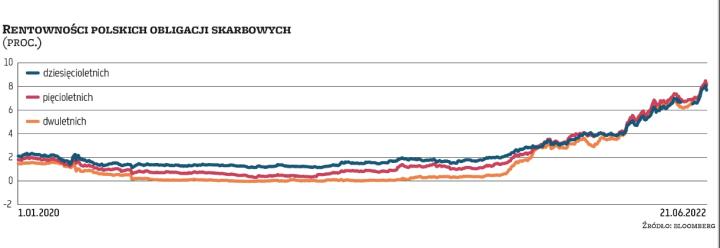

Wtorkowe popołudnie przyniosło solidne spadki rentowności polskich obligacji skarbowych po tym, jak w poniedziałek w większości przełamały one pułap 8 proc. Eksperci z trudem tłumaczą reakcję rynku na początku tygodnia.

Niska płynność, abstrakcyjne poziomy

Poranek, w oczekiwaniu na dane z gospodarki, był na rynku długu dość spokojny. Z czasem pojawiły się zniżki po kilka punktów bazowych, natomiast w kolejnych godzinach spadki rozciągnęły się do około 30–40 pkt baz. Po południu oprocentowanie papierów dwuletnich zniżkowało z około 8,5 do 8,27 proc., zaś dziesięcioletnich – z powyżej wspomnianych 8 proc. do 7,7 proc. Taka reakcja rynku mogła być związana z opublikowanymi danymi o wynagrodzeniach, które były słabsze od oczekiwań analityków.

sięgało pod koniec dnia oprocentowanie polskich obligacji dziesięcioletnich, co oznaczało spadek o 39 pkt baz.

„Trudno znaleźć fundamentalne przyczyny tak głębokiej korekty cen" – komentowali poniedziałkowe zachowanie krajowych obligacji ekonomiści Banku Gospodarstwa Krajowego. „Uwarunkowania zewnętrzne były relatywnie korzystne dla cen w trakcie ostatnich sesji, co wskazuje na przyczyny krajowe" – twierdzą. Ich zdaniem przyczyn poniedziałkowej przeceny można szukać wciąż w obawach dotyczących inflacji i jej konsekwencji dla kształtu polityki monetarnej. „(...) choć trzeba dodać, że brakowało w tym względzie nowych informacji" – zauważają eksperci BGK.