Luty spełnił oczekiwania, które zarządzający wyrażali miesiąc temu. Wygląda na to, że coraz pewniej czują się również z opiniami odnośnie do małych i średnich spółek.

Pozostało sześć miesięcy

Miesiąc wcześniej byliśmy po bardzo mocnym styczniu na rynkach akcji. W prognozach na luty zarządzający także przekonani byli o dobrych perspektywach dla tej klasy aktywów. Jakie są tego efekty? Cztery portfele z sześciu przyniosły zyski, z czego najlepszy – autorstwa Piotra Rojdy z Caspara – aż 3,1 proc. W składzie funduszy zaprezentowanych przez Rojdę pierwsze skrzypce gra niezmiennie Caspar Globalny, czyli fundusz mieszany, który w lutym zarobił 5,1 proc. Nieco lepszy wynik miał Caspar Akcji Europejskich (grupa akcji rynków rozwiniętych), jednak jego udział to 15 proc. Rojda jednym susem powrócił na pierwsze miejsce w ogólnym zestawieniu. Warto wspomnieć, że marzec jest 12. miesiącem obecnej edycji portfela funduszy, a zatem zostało ich jeszcze sześć.

Drugi wynik za luty przypadł Grzegorzowi Zatrybowi ze Skarbca TFI. To towarzystwo również specjalizuje się w inwestycjach zagranicznych i to za sprawą tego typu strategii portfel Zatryba przyniósł aż 2,8 proc. zysku. Warto jeszcze wyróżnić Artura Włocha, który zarobił 1 proc., a w łącznej klasyfikacji utrzymał się na drugim miejscu. W lutym blisko 1 proc. zyskał jeszcze portfel Piotra Szuleca z Pekao TFI.

Czas „misiów"

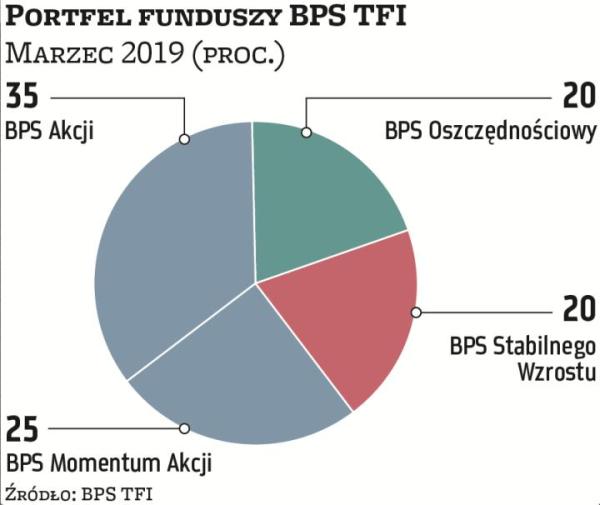

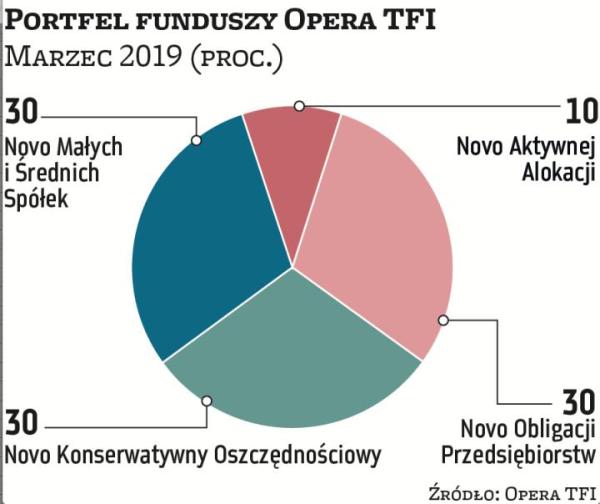

Z początkiem marca część zarządzających zdecydowała się zamienić słowa w czyny i zwiększyła w swoich strategiach pozycję małych i średnich spółek. Oczywiście żaden z zarządzających nie zmniejszył udziału funduszy akcji. Upraszczając, można powiedzieć, że fundusze bezpieczniejsze, czyli oparte na obligacjach, to w marcu nieco ponad jedna trzecia portfela. Z kolei aktywa podlegające największym wahaniom będą odpowiadać za średni wynik w około 60 proc. Z jednej strony zarządzający coraz chętniej zamieniają fundusze obligacji na akcji, jednak w przypadku GPW warto odnotować mniejsze – choć cały czas wysokie – zainteresowanie dużymi przedsiębiorstwami na rzecz małych i średnich. Dwaj zarządzający zwracają uwagę na efekt impulsu fiskalnego, który wynikać będzie z realizacji pomysłów wyborczych PiS. Dzięki rosnącej konsumpcji skorzystać na nim powinny właśnie małe i średnie firmy. Z drugiej jednak strony wspomniane zapowiedzi odbiły się negatywnie na wycenach krajowych obligacji skarbowych. Fundusze inwestujące w te aktywa w lutym miały około 20-proc. udział i przyniosły stratę. W marcu ich znaczenie spadło.

Zarządzający coraz bardziej pewni siebie, akcje z najlepszymi perspektywami