Jeszcze w czwartek, gdy zbieraliśmy prognozy na kwiecień od uczestników comiesięcznej ankiety makroekonomicznej „Parkietu", większość z nich spodziewała się na środowym posiedzeniu RPP podwyżki stopy referencyjnej NBP o 0,50 pkt proc., do 4 proc. Takiej zmiany oczekiwało 13 spośród 23 zespołów analitycznych rywalizujących w konkursie. Dziewięć obstawiało podwyżkę stopy referencyjnej NBP o 0,75 pkt proc., tak jak w marcu. To wyniosłoby ją do 4,25 proc.

Te przewidywania były formułowane przy założeniu, że inflacja w marcu wyniosła 10,1 proc. rok do roku. W rzeczywistości, jak oszacował wstępnie GUS, sięgnęła aż 10,9 proc. rok do roku. W poniedziałkowych komentarzach ekonomiści przyznają, że niespodzianka – i to w pewnym sensie podwójna, bo progności biorą pod uwagę to, że od lipca ub.r. inflacja stale przebija przeciętne szacunki – zwiększa prawdopodobieństwo, że RPP ponownie zdecyduje się na podwyżkę głównej stopy procentowej o 0,75 proc. (takie oczekiwania dominują też na rynku finansowym). Oficjalnie jednak nikt prognoz nie zmienił.

Szok zewnętrzny

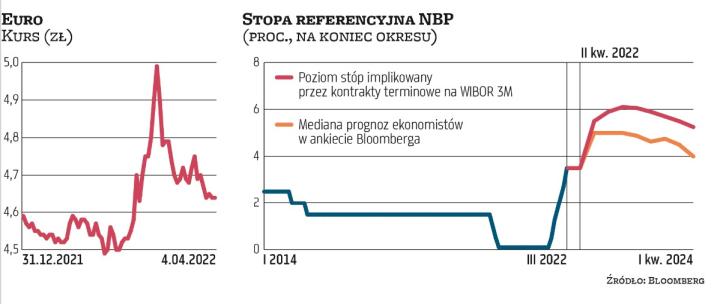

Argumentów na rzecz powrotu do takiego rytmu podwyżek stóp, jaki RPP utrzymywała od grudnia do lutego, czyli po 0,5 pkt proc. miesięcznie, jest kilka. Przede wszystkim, decydując się na większą zmianę w marcu, RPP nie reagowała tylko na to, że wojna w Ukrainie podniosła oczekiwaną ścieżkę inflacji. „Marcowa podwyżka stóp o 0,75 pkt proc. miała na celu przeciwdziałanie presji rynkowej na osłabienie kursu złotego. Od tego czasu sytuacja na rynkach finansowych ustabilizowała się, a zatem uważamy, że RPP powróci do tempa zacieśniania polityki pieniężnej realizowanego w poprzednich miesiącach" – tłumaczą analitycy z Credit Agricole Bank Polska. Obecnie kurs euro oscyluje poniżej 4,65 zł, podczas gdy w dniach poprzedzających marcowe posiedzenie Rady był blisko 5 zł. W poniedziałek polskiej waluty nie osłabiła wyraźnie nawet wypowiedź wiceministra funduszy i polityki regionalnej Waldemara Budy, że nie należy liczyć na zatwierdzenie przez Komisję Europejską polskiego Krajowego Planu Odbudowy już w kwietniu, jak wydawało się w ostatnich dniach.

Po drugie, przyspieszenie inflacji w marcu było, jak się wydaje, głównie podyktowane czynnikami, na które krajowa polityka pieniężna nie ma wpływu. Podczas gdy inflacja ogółem przyspieszyła z 8,4 do 10,9 proc. rok do roku, to inflacja bazowa – nieobejmująca cen energii i żywności – ledwie drgnęła, z 6,7 do około 6,8 proc. „Argumentami na rzecz bardziej ostrożnego podejścia do zaostrzania krajowej polityki pieniężnej są widoczne już efekty dotychczasowych podwyżek (ostre wyhamowanie akcji kredytowej i pogorszenie nastrojów konsumentów), znacząca niepewność dotycząca wzrostu gospodarczego oraz wyraźnie egzogeniczny, podażowy charakter skoku inflacji związanego z wojną" – tłumaczą w poniedziałkowym raporcie ekonomiści z PKO BP.