We wtorek główne indeksy na GPW zyskiwały na wartości. Natomiast wśród wskaźników branżowych negatywnie wyróżniał się WIG-leki, co wpisuje się w obserwowaną od kilkunastu miesięcy słabość tego indeksu na tle szerokiego rynku. WIG-leki jest niżej niż przed wybuchem pandemii.

Ostatnie miesiące były też trudnym okresem dla zagranicznych spółek biotechnologicznych.

– W zeszłym roku Nasdaq Biotechnology osiągnął zerową stopę zwrotu, a w tym roku spadł już o około 13 proc. Ciekawostką jest zachowanie się ikon walki z covidem: na przykład akcje Moderny potaniały około 70 proc., a BioNTech stracił 60 proc. od zeszłorocznych szczytów – wskazuje Dawid Frączek, zarządzający funduszami Aviva Investors TFI.

Jest pole do zwyżki

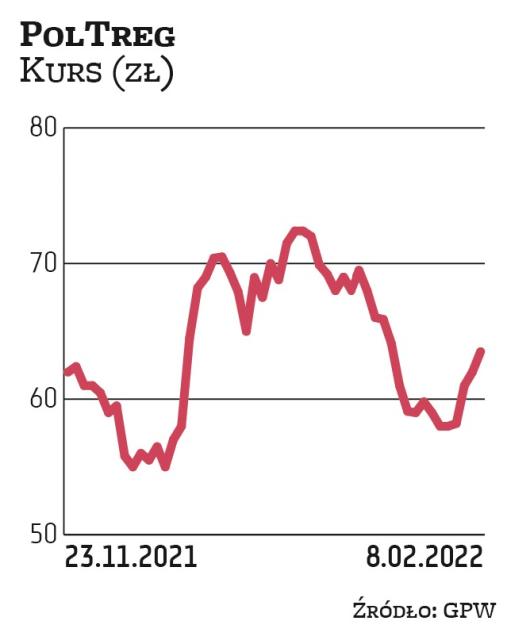

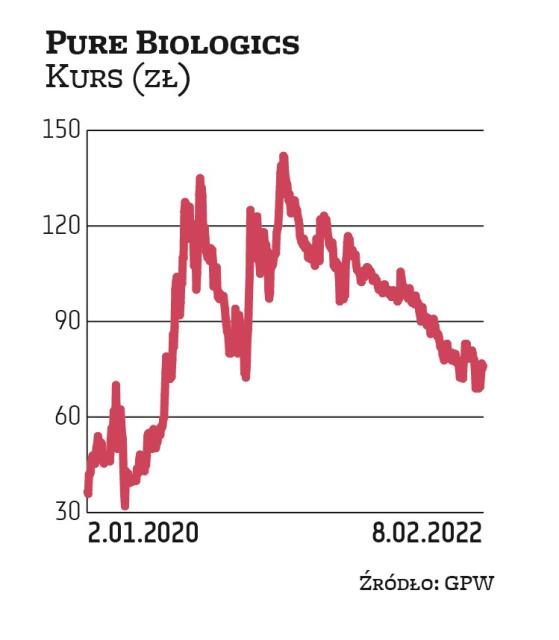

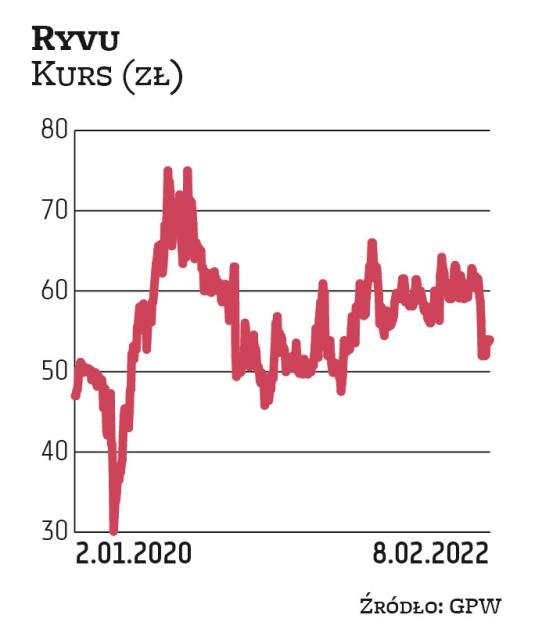

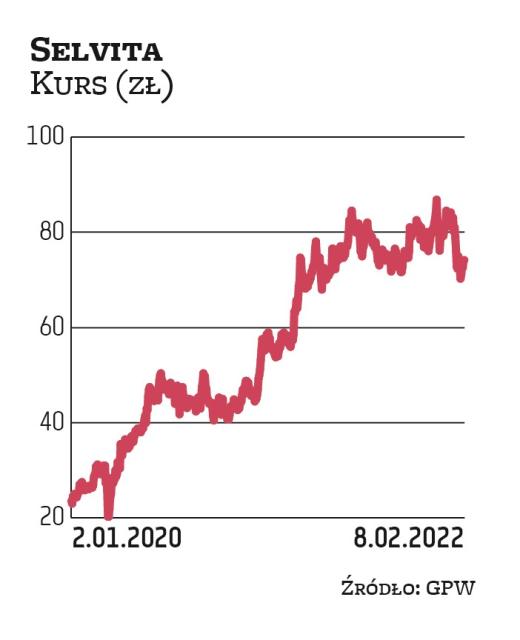

Wzięliśmy pod lupę kilkanaście polskich spółek biotechnologicznych notowanych na rynku głównym GPW. Oszacowane dla nich ceny docelowe są średnio o 64 proc. wyższe od aktualnych notowań. Kilka spółek zawyża średnią (rekomendacje implikują trzycyfrowy potencjał zwyżki), dlatego policzyliśmy też medianę, która niweluje wpływ wartości skrajnych. Jest niższa od średniej, ale też solidna: wynosi 44 proc.

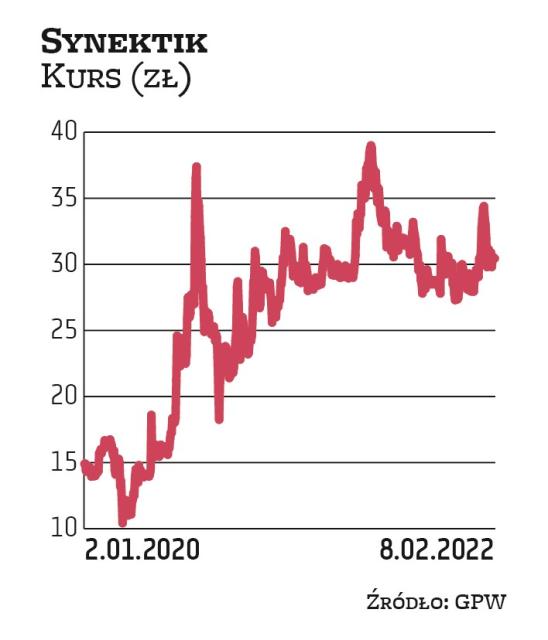

Wśród faworytów analityków znajdziemy takie spółki jak Pure Biologics, PolTreg, Celon Pharmę, Bioton, Synektik, OAT, Ryvu, BioMaximę, Captora, Neukę czy Selvitę. To niemal wszystkie największe krajowe spółki biotechnologiczne na GPW.