Obserwowany obecnie wysoki poziom inflacji wzrośnie w najbliższych kwartałach, osiągając 12,1 proc. rok do roku w III kwartale – wynika z projekcji NBP. Według banku centralnego średnioroczna inflacja wyniesie w tym roku 10,8 proc. – Wszystko wskazuje na to, że dotychczasowe tendencje, czyli dalszy wzrost inflacji oraz kolejne podwyżki stóp procentowych, będą kontynuowane w kolejnych miesiącach. Trudne do przewidzenia czynniki zewnętrzne utrudniają oszacowanie docelowych poziomów obu parametrów, a rozpoczęcia procesu ich powracania do umiarkowanych wartości można spodziewać się pod koniec 2023 r. – podkreśla Tomasz Rzeski, menedżer oddziału Inbanku w Polsce.

– Prawdopodobnie to nie koniec podwyżek. Większość prognoz pokazuje, że stopa referencyjna NBP osiągnie poziom od 5 proc. do nawet 7 proc. – przewiduje Jarosław Sadowski, główny analityk Expander Advisors.

Z lokatą bezpieczniej

Nawet jeśli oficjalne stopy sięgną wspomnianych 7 proc., deponenci nadal będą ponosić realne straty. Co robić z pieniędzmi?

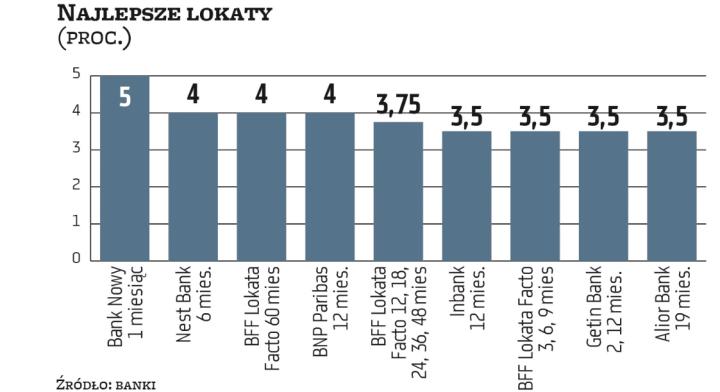

– W warunkach względnie stabilnej sytuacji geopolitycznej ochrony kapitału przed wysoką inflacją można próbować szukać w tych segmentach rynku finansowego, które oferują wysokie stopy zwrotu, choć jednocześnie charakteryzują się wyższym poziomem ryzyka. Jednak nawet udane inwestycje giełdowe nie są w stanie zrekompensować inflacji sięgającej 11 proc. – podkreśla Tomasz Rzeski. I zwraca uwagę, że w przypadku toczącego się tuż przy granicy i mającego konsekwencje w skali globalnej konfliktu zbrojnego ryzyko inwestycyjne jest wielokrotnie wyższe niż zwykle. – W takiej sytuacji najbardziej racjonalnym kierunkiem postępowania z oszczędnościami jest wybór instrumentów najbardziej bezpiecznych, czyli lokat bankowych. Choć uzyskane w ten sposób odsetki nie zapewnią pełnej ochrony kapitału przed inflacją, to jednak pozwolą w znacznym stopniu ograniczyć jej destrukcyjny wpływ – radzi przedstawiciel Inbanku.