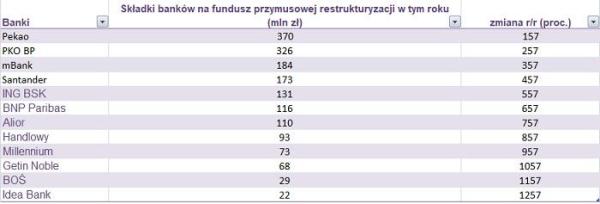

W tym roku cały sektor bankowy musi zapłacić składkę na fundusz przymusowej restrukturyzacji większą o 110 proc. niż rok temu i wyniesie równe 2 mld zł. Giełdowe banki w sumie wyłożą blisko 1,7 mld zł, co oznacza wzrost o 120 proc.

Jednak tempo przyrostu ani wysokość składek w relacji do wielkości bilansów nie są równe w poszczególnych bankach. Na przykład w Aliorze składka urosła aż o 190 proc. a w Getin Noble Banku tylko o 70 proc., odpowiednio więcej i mniej niż średnio na rynku. Ciekawe jest także to, że nie rosły wyraźnie mocniej niż na rynku składki banków (Santander i BNP Paribas), które w listopadzie dokonały przejęć i ich bilanse skokowo się zwiększyły. Poza tym Pekao, który ma bilans mniejszy o 130 mld zł od PKO BP, zapłaci 370 mln zł w porównaniu do „tylko" 326 mln zł tego drugiego gracza.

Odpowiedź kryje się w metodologii Bankowego Funduszu Gwarancyjnego, która określona została w rozporządzeniu Komisji Europejskiej. Metoda dla dużych banków uwzględnia dwa główne czynniki (małe płacą składki w formie ryczałtu): podstawę naliczania (czyli sumę pasywów pomniejszona o fundusze własne i środki gwarantowane) oraz profil ryzyka instytucji (uwzględnia ocenę ekspozycji na ryzyko, stabilność i różnorodność finansowania, znaczenia instytucji dla stabilności systemu finansowego oraz dodatkowe wskaźniki).

Pierwszą ważną rzeczą jest to, że dane, które BFG używa do wyliczenia składek na dany rok dotyczą stanu na ostatni dzień grudnia dwa lata temu (czyli w przypadku składki na 2019 r. dotyczą bilansu na koniec 2017 r.). To wyjaśnia m.in. brak wyższego niż na rynku wzrostu składek banków, które kilka miesięcy temu przejęły innych graczy. Oznacza to także, że istotne są dynamiki zmian bilansów na koniec 2017 r. w porównaniu do 2016 r.

Drugim ważnym czynnikiem jest to, że pod uwagę brane są nie wartości nominalne, ale udział pasywów (z wyłączeniem depozytów gwarantowanych i funduszy własnych). Wysoki udział tej kategorii powoduje, że bank płaci więcej, zatem jeśli na koniec roku otrzymał duże wolumeny depozytów korporacyjnych, wykraczających poza limit środków gwarantowanych, ich udział a więc i składka rośnie w relacji do innych graczy.