Węgiel i energetyka na fali

Nieoczekiwanie popularnością znów cieszą się spółki węglowe, jak Bogdanka i JSW, oraz związane z branżą węglową, jak Bumech czy Famur. Drastyczne sankcje nałożone na Rosję oznaczają dużą niepewność dostaw tego surowca ze Wschodu, jak i perspektywę dłuższego wykorzystywania węgla zamiast gazu. To wszystko stwarza okazję krajowym spółkom węglowym jak i firmom z nimi współpracującym, np. dostarczającym maszyny górnicze. Na to jeszcze nałożył się dynamiczny wzrost cen węgla oraz dobra koniunktura na rynku stali. – JSW jest jednym z głównych beneficjentów nowej rzeczywistości. Jednym z jej elementów jest perspektywa wprowadzenia unijnego embarga na rosyjski węgiel – wskazuje Antoni Kania, analityk BM mBanku. – Rosja była znaczącym producentem węgla energetycznego i koksującego, posiadającym odpowiednio ok. 20 i 11 proc. udziałów w globalnym eksporcie. Mniejsza podaż surowca ze Wschodu stwarza korzystne otoczenie dla biznesu spółki. Wsparciem są wysokie ceny węgla, które znacząco wzrosły po decyzji o nałożeniu sankcji na Rosję. Kontrakty na węgiel koksujący poszybowały o kilkadziesiąt procent w górę. To oznacza, że należy się spodziewać zwyżek cen także w dłuższym terminie. Nie bez znaczenia jest również zaktualizowana strategia spółki, która została optymistycznie przyjęta przez rynek. Wśród pozytywów należy wymienić plany zwiększenia wydobycia, wzrost udziału produkcji węgla koksowego i poprawę rentowności poprzez m.in. ograniczenie kosztów osobowych – dodaje.

Zmieniło się również postrzeganie spółek energetycznych. W ocenie Krystiana Brymory, analityka DM BDM, sytuacja dla krajowych wytwórców energii ułożyła się idealnie. – Mamy rekordowo wysokie koszty gazu w Europie, które warunkują ceny energii, bo to paliwo krańcowe w systemie. U nas jest nim węgiel energetyczny. Oczywiście całe to zamieszanie to efekt izolacji hegemona energetycznego, jakim jest Rosja. Wpływa to oczywiście też na ceny węgla energetycznego, choć my mamy swój surowiec, a nasz udział w europejskiej produkcji to prawie 100 proc. Nie dziwią więc apele rządu o embargo na rosyjski węgiel. Drugi czynnik to oczywiście krach na rynku uprawnień do emisji CO2, który przez instytucje finansowe traktowany był jako jednokierunkowy, bez ryzyka, a nawoływania do wydłużenia pracy elektrowni jądrowych czy zawieszenia ETS mogą wpłynąć na erozję popytu. Tym samym mamy relatywnie wysokie ceny energii i niskie koszty CO2 – wyjaśnia ekspert. Wskazuje, że marże wytwórców w kilka dni od wojny wzrosły z ok. 120 zł/MWh do ok. 230 zł/MWh w przypadku węgla brunatnego. – Wciąż jest to poniżej poziomów ze szczytu kryzysu energetycznego, ale wówczas inwestorzy oceniali, że to sytuacja przejściowa. Teraz może być trwalsza. Trudno będzie bowiem wrócić do normalnego handlu z Rosją po tym, co się wydarzyło – ocenia Brymora.

Nadchodzą duże zmiany

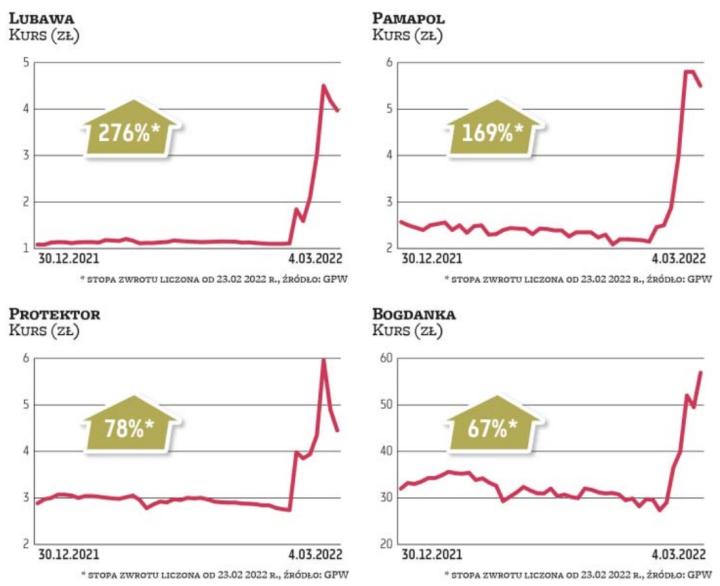

Agresja Rosji na Ukrainę oznacza duże zmiany w wycenach aktywów o zasięgu globalnym, ale najbardziej zauważalne efekty spodziewane są w UE. Zdaniem Dariusza Świniarskiego, zarządzającego portfelami w Skarbcu TFI, implikacje wydarzeń na Ukrainie będą wielowymiarowe, co będzie bezpośrednio przekładało się na rynki akcji. – Dość powiedzieć, że zmianie ulegnie unijny proces transformacji energetycznej, nastąpi przyspieszenie transformacji w kierunku OZE z poluzowaniem w zakresie wydłużenia okresu generacji energii z paliw kopalnych. Generalnie konflikt w Ukrainie jest czynnikiem proinflacyjnym, który nałoży się na podwyższone odczyty inflacyjne na całym świecie. Takie środowisko generalnie sprzyja rynkom akcji. Zmieni się natomiast postrzeganie poszczególnych branż. Zyskiwać będą spółki dostarczające surowce zarówno energetyczne, metale przemysłowe, jak i płody rolne, spółki energetyczne oraz przemysł zbrojeniowy – wskazuje.