Zachowanie akcji spółek z rynków wschodzących będzie w tym roku zależało od kilku czynników. Jednym z nich jest polityka Fedu, która może powodować odpływ kapitału, choć historia pokazuje, że giełdy te mogą przynosić dodatnie stopy zwrotu w tym scenariuszu.

Lepsze zachowanie

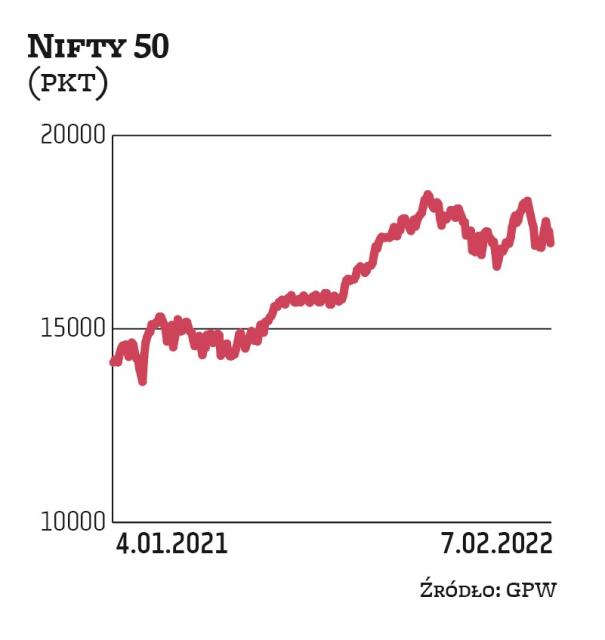

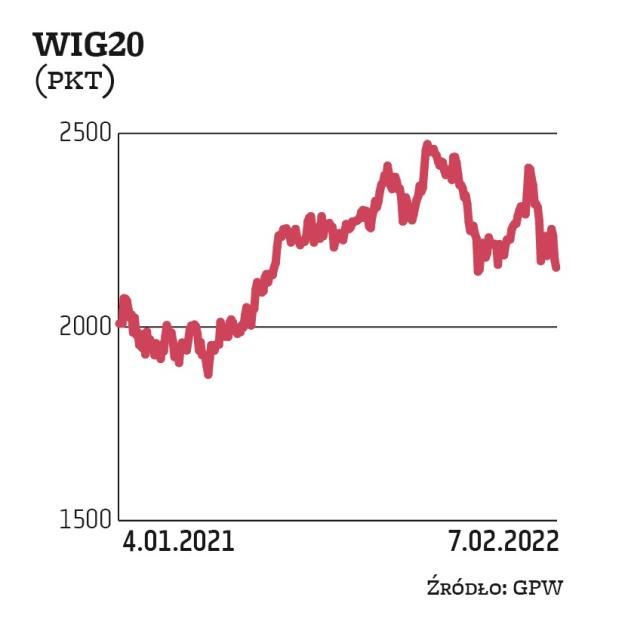

Początek roku dla akcji z rynków wschodzących nie jest tak zły jak dla rynków rozwiniętych. Indeks MSCI Emerging Markets jest tylko 0,9 proc. na minusie. Dla porównania MSCI World od początku roku spadł o ponad 5 proc. Stosunkowo lepsze zachowanie rynków wschodzących to spora zmiana względem 2021 r., kiedy to indeks MSCI World wzrósł o ponad 20 proc., a MSCI Emerging Markets zakończył rok na minusie. Jakie są prognozy analityków na kolejne miesiące?

– W 2022 r. ciągle preferujemy rynki rozwinięte, które powinny zachowywać się lepiej względem rynków rozwijających się. Głównym argumentem jest przede wszystkim jastrzębia polityka amerykańskiej Rezerwy Federalnej – podwyżki stóp procentowych w USA i umocnienie się amerykańskiego dolara powodują odpływ kapitału z rynków rozwijających się – tłumaczy Michał Krajczewski, kierownik zespołu doradztwa inwestycyjnego w BM BNP Paribas. Dodaje, że cały czas obserwujemy stosunkowo słabą koniunkturę na głównym rynku wśród emerging markets, czyli w Chinach. Niskie poziomy tamtejszego wskaźnika impulsu kredytowego oraz postępująca regulacja chińskich spółek z sektora technologicznego stanowią w krótkim terminie ryzyko dla inwestorów.

– Dopóki więc opisane kwestie w Chinach nie zostaną rozwiązane, a globalnie inwestorzy nie zdyskontują w wycenach zacieśnienia polityki monetarnej, to rynki rozwinięte mogą zachowywać się lepiej względem rozwijających. Wśród tych drugich preferujemy obecnie kraje Azji Południowo-Wschodniej, gdzie z uwagi na niższe poziomy inflacji, polityka monetarna pozostaje w dalszym ciągu akomodacyjna – mówi Krajczewski.