Sobiesław Kozłowski dyrektor w Noble Securities . W okresie pandemii, zmienność i skokowy wzrost aktywności inwestorów indywidualnych zwiększył przede wszystkim znaczenie analizy technicznej w segmencie małych czy bardzo małych spółek. Teraz zdaje się powracać znaczenie fundamentalnego podejścia z uwzględnieniem globalnych tendencji.

Od ponad roku rynki finansowe żyją przede wszystkim tematem koronawirusa. Oczywiście najboleśniejsze było pierwsze uderzenie z marca ubiegłego roku. To wtedy doszło na rynkach do gigantycznej przeceny i zamykania gospodarek. Wszyscy szliśmy w nieznane. Czy ktoś mógł sobie wyobrazić, że z dnia na dzień większość firm będzie musiała znacząco ograniczyć, a nawet zawiesić działalność? Mieliśmy do czynienia z ogromną niepewnością. Zmierzyć się z nią musieli także analitycy giełdowi. To do nich inwestorzy kierowali pytanie: co dalej? Jak pandemia może oddziaływać na cały rynek bądź na poszczególne spółki?

Intensywny okres

Marcin Materna dyrektor w Millennium DM . Praca zdalna nie przeorganizowała zbytnio dnia pracy analityka. To nadal czytanie raportów, przeglądanie serwisów informacyjnych czy branżowych. 80 proc. czasu analityk spędza w dalszym ciągu przy komputerze pracują na swoich modelach czy pisząc raporty. Przy braku dojazdów do pracy czy na spotkania ma tego czasu więcej.

Analitycy w rozmowach z „Parkietem" podkreślają, że pandemia, szczególnie w początkowym okresie, faktycznie stała się dużym wyzwaniem. Skoro sytuacja była nietypowa, to i działania przez nich podejmowane odbiegały od normy. – Kiedy rozpoczęła się pandemia i tak na dobrą sprawę nie wiedzieliśmy jeszcze, z czym się mierzymy, mieliśmy bardzo dużo pracy. Każdy starał się oszacować wpływ pandemii i zamknięcia gospodarki na poszczególne branże i same spółki. Liczył się przy tym czas. Intensywność była więc zdecydowanie większa i zakres obowiązków wykraczał poza standardowe działania, a nawet standardowy czas pracy – przyznaje Łukasz Jańczak, analityk Ipopema Securities.

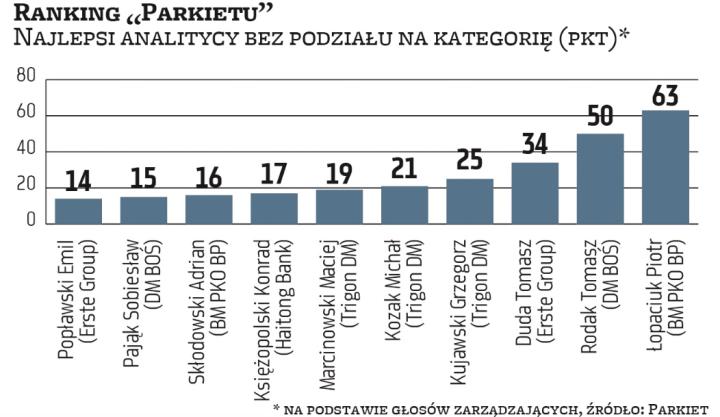

Okres niepewności na rynkach i dużych wahań cen były oczywiście wzywaniem, ale, jak przyznają nasi rozmówcy, był to również bardzo ciekawy czas, który dawał sporo pole do popisu. Wskazywał na to w ostatniej rozmowie z „Parkietem" Piotr Łopaciuk, w ostatnich dwóch latach wybierany najlepszym analitykiem rynkowym w konkursie organizowanym przez naszą redakcję (więcej w ramce poniżej).