Zmiany właścicielskie w bankach (przejęcie kontroli nad Aliorem i Pekao przez instytucje państwowe) spowodowały, że już 40 proc. aktywów sektora bankowego kontrolowanych jest przez państwo. To o 16 pkt proc. więcej niż cztery lata temu. Nie chodzi jednak tylko o banki, bo udział w rynku ubezpieczeniowym posiadany przez PZU, również kontrolowany przez państwo, przekracza 41 proc. W rynku TFI zależne od rządu instytucje mają 30 proc.

Niekorzystne sprzężenie

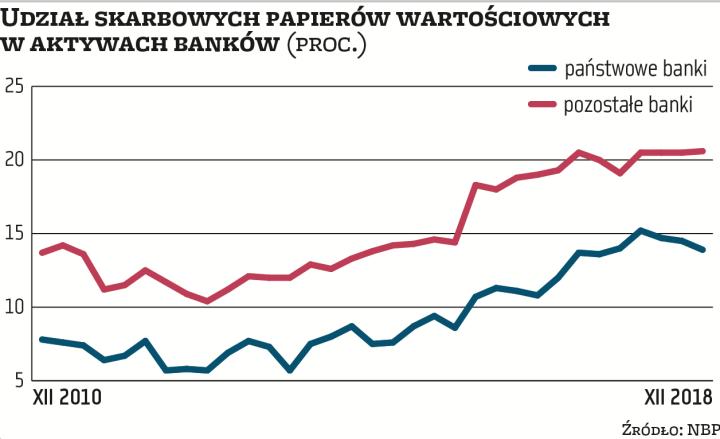

Narodowy Bank Polski ocenia, że rosnąca rola sektora rządowego w systemie finansowym wymaga szczególnego monitorowania w kontekście stabilności systemu finansowego. Rola ta przejawia się w nie tylko we wspomnianym dużym udziale właścicielskim w dużych podmiotach finansowych, ale także w istotnej reprezentacji sektora rządowego w systemie bezpieczeństwa finansowego. Celem właściciela jest zwykle maksymalizacja zysku, nadzorcy zaś ograniczenie ryzyka. Rozbieżność między tymi celami może negatywnie wpływać na stabilność finansową, jeśli przeważy interes właściciela – argumentuje NBP. Rząd pozostaje również regulatorem sektora finansowego i jego dłużnikiem ze względu na obligacje skarbowe, które posiadają instytucje finansowe. W warunkach nadzwyczajnych, sytuacji kryzysowej, powiązania te mogą zdaniem banku centralnego prowadzić do powstania zjawiska negatywnego sprzężenia zwrotnego między sektorami bankowym i rządowym (główny właściciel, czyli państwo, może musieć dokapitalizować bank w razie jego problemów, a gdy dzieje się to z powodu problemów na rynku długu, to samo państwo miałoby wtedy problemy) i powodować zwiększenie zasięgu i kosztów kryzysu.

– Jeden akcjonariusz ma duży udział w sektorze, i to przez największe banki i ubezpieczyciela, więc jego błędy wpływają w większym stopniu na gospodarkę, niż błędy podejmowane przez akcjonariuszy w jednym, mniejszym banku. Nie bez powodu KNF czuwa nad tym, aby koncentracja w sektorze nie była zbyt duża. Drugi problem jest bardziej fundamentalny: Skarb Państwa jako udziałowiec działalności komercyjnej na dłuższą metę się nie sprawdza, czego dowodzi 40 lat powojennych, a ostatnio na GPW porównanie kursów akcji banków państwowych z prywatnymi – mówi Marcin Materna, dyrektor działu analiz w Millennium DM. Poza tym w razie kryzysu gospodarczego Skarb Państwa może mieć dużą pokusę, aby wykorzystać swoje banki do realizacji celów mających krótkoterminowo poprawić sytuację (np. zmuszając je do kredytowania nierentownych branż, kupowania obligacji, na które nie ma popytu itp.) ze szkodą dla gospodarki w długim terminie.

Można argumentować, że racjonalny rząd nigdy do tego nie dopuści i będzie czuwał nad jakością zarządzania w bankach, ale kiedyś może dojść do zmiany składu rządzących. W spółkach prywatnych o to znacznie trudniej, a nawet gdyby ich właściciele zaczęli działać nierozważnie, istnieją regulacje temu przeciwdziałające i nadzór KNF. Zdaniem niektórych komentatorów trudno sobie wyobrazić, aby KNF równie surowo traktował banki państwowe w krytycznych momentach. Jednak analitycy S&P , oceniając ryzyko polskich banków w badaniu BICRA zaznaczyli, że nie zaobserwowali negatywnego wpływu państwa na sytuację sektora. – Mówią o ryzykach, które się nie zmaterializowały. Ale ryzyka mają to do siebie, że gdy się zmaterializują, zmieniają się w fakty. Stwierdzenie S&P rozpatrywałbym jako opis przeszłości, a ta była w ostatnich latach sprzyjająca dla gospodarki. Nie daje ona jednak wskazówek na przyszłość. Skłaniałbym się do przyjęcia argumentacji NBP w tym względzie – mówi jeden z analityków chcący zachować anonimowość.

Czy są zalety z kontroli przez państwo banków komercyjnych? Jeden z argumentów mówi, że w krajach mniej rozwiniętych taka sytuacja może stanowić bodziec do rozwoju usług finansowych i zmniejszać wykluczenie finansowe (Polski to raczej nie dotyczy). Drugi podkreśla, że banki państwowe mogą wzmacniać wzrost gospodarczy, kierując kapitał do projektów i branż, których sektor prywatny nie może lub nie chce finansować. Trzeci dowodzi, że banki państwowe mogą pełnić rolę stabilizującą w okresach dekoniunktury, jeżeli ma ona przyczyny zewnętrze, utrzymując akcję kredytową, szczególnie do najbardziej wrażliwych sektorów gospodarki, jak małe i średnie firmy.