Wakacje na GPW upłynęły pod znakiem wyhamowania tempa trendu wzrostowego. Wprawdzie WIG20, mWIG40, sWIG80 i NCIndex są obecnie wyżej niż na początku lipca, ale skala dwumiesięcznego wzrostu jest niższa niż w drugim kwartale. W sierpniu wyraźnie spadły też obroty i zmienność. Mamy fazę uspokojenia, która zazwyczaj poprzedza silniejsze wybicie.

Don't fight the Fed

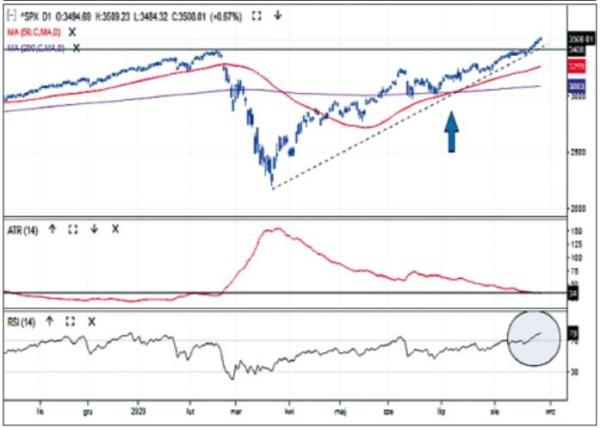

Jeśli sygnały z zagranicy są wiarygodne, to inwestorzy wracający z urlopów mają powody do optymizmu. O jakich sygnałach mowa? Przede wszystkim o rekordach S&P 500. Indeks ten, po pięciomiesięcznej wspinaczce, w końcu odrobił straty po lutowo-marcowym załamaniu i w ubiegłym tygodniu wyznaczył nowy szczyt wszech czasów. Zniknęła tym samym negatywna dywergencja między nim a Nasdaq, choć trzeba pamiętać, że motorami zwyżek na Wall Street cały czas pozostają tuzy technologiczne. – Po przyspieszeniu zwyżek w drugiej połowie miesiąca można otwarcie mówić, że znaleźliśmy się w środowisku, które znamy z niektórych faz poprzedniej hossy, czyli systematycznym, niemal nieustającym marszu w górę, którego nie jest w stanie ostudzić fakt, że wyceny wskaźnikowe pod rosnącą liczbą względów można porównywać już tylko do okresu „bańki internetowej" – komentował ostrzegawczo sytuację Kamil Cisowski, analityk DI Xelion.

Zwyżki za oceanem wciąż jednak napędza luźna polityka monetarna Fedu, a nie „ulica". A zgodnie ze starym porzekadłem – „Don't fight the Fed". W czwartek Jerome Powell powiedział, że przejściowe przekroczenie celu inflacyjnego nie będzie wymagać reakcji ze strony kierowanej przez niego instytucji, co w praktyce oznacza, że „monetarny luz" jest niezagrożony. Kończymy więc wakacje z gwarancją nadpłynności na rynkach kapitałowych, co Wall Street już dyskontuje, a tkwiące w konsolidacjach indeksy w Warszawie, Frankfurcie i Londynie jeszcze nie.

Przystanek przed atakiem

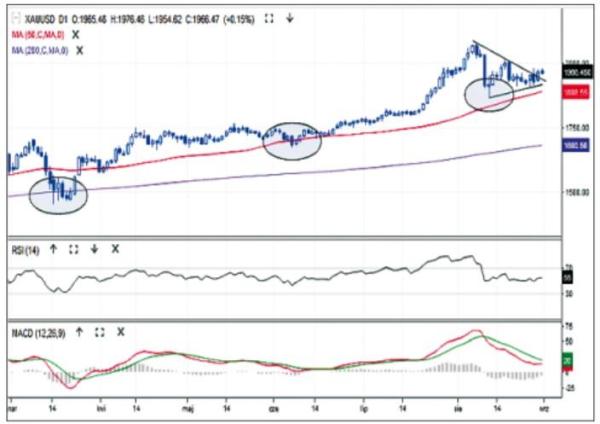

Innym czynnikiem podtrzymującym globalny optymizm jest to, że Donald Trump uważa Wall Street za swoisty barometr jakości jego prezydentury. Dlatego będzie chciał do końca wyborczej walki chwalić się rekordami notowań i „uśmiechać się" do inwestorów. Pomaga mu w tym słabnący dolar, który w relacji do euro jest w fazie zmiany długoterminowego trendu. – Dolar cały czas pozostaje słaby, a kurs EUR/USD znajduje się powyżej 1,19 USD, w okolicy dwuletnich maksimów. Amerykańskiej walucie nie sprzyja przepływ kapitału w kierunku ryzykownych aktywów oraz ostatni przekaz Powella – uważa Patryk Zduńczak, analityk BM mBanku.

Perspektywa zwyżek za oceanem w połączeniu ze słabnącym dolarem stwarzają korzystne otoczenie dla rynków wschodzących, w tym dla GPW. Głównym beneficjentem powinien być WIG20, najbardziej uzależniony od zagranicznego kapitału. Nie można jednak zapominać, że po lutowo-marcowym załamaniu na nasz parkiet przybyło sporo nowych inwestorów i zachęceni dotychczasowymi stopami zwrotami mogą znów próbować swoich sił. Obiektem ich zainteresowań są przede wszystkim małe spółki i NewConnect, które w sierpniu przeszły fazę wyraźnego schłodzenia.