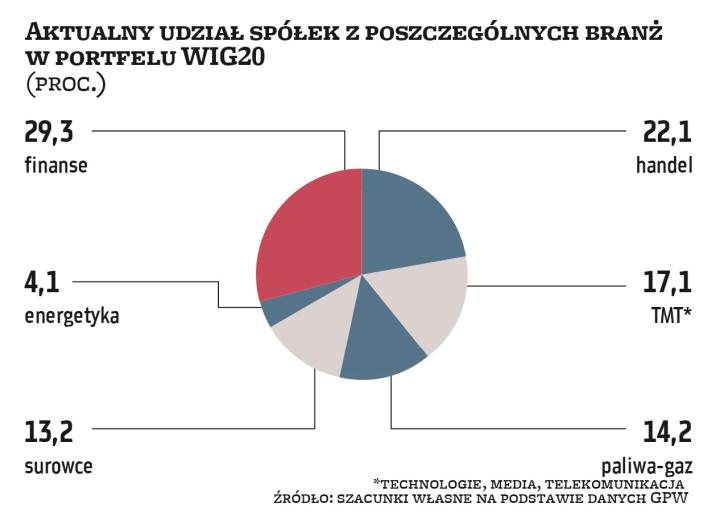

WIG20 utrzymuje się na poziomie niższym niż rok temu, a ten tydzień zaczął od lekkiej przeceny, oscylując w okolicach 1950–1970 pkt. Tymczasem niemiecki DAX, z którym w przeszłości polski indeks blue chips był dobrze skorelowany, ustanowił w poniedziałek historyczne maksimum, przeskakując wcześniejszy styczniowy szczyt. Od zwyżek poniedziałkową sesję zaczęły również amerykańskie indeksy, które wspinają się coraz wyżej.

Sytuacja rynkowa...

– WIG20 w ostatnich tygodniach ponownie negatywnie odstaje od zagranicznych indeksów akcji, zarówno rynków rozwiniętych (np. S&P 500, DAX), jak i rozwijających się (MSCI Emerging Markets). Indeksy te po korekcie w drugiej połowie stycznie powróciły już do swoich maksimów, podczas gdy WIG20 konsoliduje się ponad wsparciem w rejonie 1900 pkt – mówi Michał Krajczewski, kierownik zespołu doradztwa inwestycyjnego BM BNP Paribas. Jego zdaniem w przypadku kontynuacji zwyżek na rynkach bazowych WIG20 może zacząć rosnąć.

Z punktu widzenia cyklicznej rotacji aktywów historycznie niskie rentowności obligacji skarbowych Niemiec czy USA są silnym argumentem za rotacją w stronę surowców czy akcji, w tym akcji rynków wschodzących.

– Poprawa nastawienia sprzyjała popularnym i płynnym surowcom (złoto) czy rynkom (Chiny), choć ostatnio w ujęciu globalnym można zaobserwować zwyżki na dotychczas mniej popularnych klasach aktywów, jak surowce rolne. Z tego punktu widzenia otoczenie sprzyja akcjom rynków wschodzących, choć z polskiego punktu widzenia słabość WIG20 w dolarze czy MSCI Poland wobec odpowiedników w dolarze jest dla inwestorów mocnym dyskomfortem – przyznaje Sobiesław Kozłowski, dyrektor działu analiz Noble Securities. Dodaje, że relatywna słabość MSCI Poland dynamicznie zbliża się do minimum z 2020 r. i rodzi pytanie o zachowanie polskich blue chips w środowisku korekty na rynkach bazowych czy rynkach wschodzących.

– Subiektywnie wydaje mi się, że większe szanse na materializację ma scenariusz pozytywny, czyli kontynuacja siły na rynkach bazowych i MSCI EM oraz pozytywne zaskoczenie inwestorów i nadrabianie zaległości przez notowania krajowych spółek – podsumowuje Kozłowski.