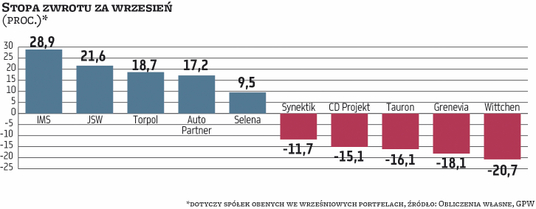

Notowania spółek z warszawskiej giełdy drugi miesiąc z rzędu były pod presją podaży i w większości korygowały zwyżki wypracowane wcześniej w tym roku. Jednak część ekspertów uczestniczących w naszej rywalizacji poradziła sobie na tym trudnym rynku i zakończyła wrzesień z zyskami na koncie.

Korekta straszy na rynkach akcji

Głównym wyzwaniem dla krajowych indeksów było w ostatnich tygodniach ochłodzenie nastrojów na globalnych rynkach akcji. To głównie przez nie korekta na GPW nabrała tempa. Na niekorzyść handlujących w Warszawie przemawiały też czynniki lokalne, m.in. zaskakujące cięcie stóp procentowych przez Radę Polityki Pieniężnej (które negatywnie wpływa m.in. na perspektywy wyników banków) oraz zbliżające się wybory parlamentarne, rodzące niepewność co do przyszłej polityki gospodarczej. Dodatkowych emocji dostarczył inwestorom sezon publikacji raportów z wynikami za II kwartał i całe półrocze, który obfitował zarówno w pozytywne, jak i negatywne niespodzianki, co znajdowało odzwierciedlenie w notowaniach firm.

– Krajowy rynek akcji spada aktualnie w ślad za światowymi giełdami – wskazuje Seweryn Masalski, dyrektor inwestycyjny w MM Prime TFI. – Zarówno w Polsce, jak i za granicą obserwujemy jednocześnie silny wzrost rentowności obligacji. Sytuacja trochę przypomina bessę z 2022 r. Pod wieloma względami jednak jest lepsza niż wtedy. Inflacja ewidentnie przestała rosnąć i rozmawiamy teraz głównie o tym, jak długo banki centralne będą musiały utrzymywać stopy procentowe na wysokim poziomie, a nie jak bardzo będą musiały je podnosić. Poza tym gospodarki ewidentnie dobrze funkcjonują przy tych warunkach monetarnych – rynek pracy jest wciąż bardzo silny. Jeśli nie dojdzie to załamania w którymś segmencie rynku, to spodziewam się, że w IV kwartale trend zmieni kierunek na wzrostowy – uważa Masalski. W jego ocenie wynik wyborów w Polsce niekoniecznie będzie istotnym punktem zwrotnym dla krajowego rynku akcji. – Obie główne partie aktualnie przyznają, że spółki Skarbu Państwa nie powinny się kierować tylko zyskiem. Istotnym czynnikiem jest kształtowanie się inflacji. W razie jej gwałtownego spadku mogą ucierpieć banki przez spadek marży odsetkowej, inne sektory zaś powinny zyskiwać, a szczególnie sektor sprzedaży detalicznej – wyjaśnia ekspert.

Duże firmy wracają do łask

Przecena z ostatnich dwóch miesięcy skłoniła ekspertów do poszukiwań nowych okazji na rynku, a to przełożyło się na spore roszady w portfelach na październik. O ile przed miesiącem eksperci raczej pomijali spółki z WIG20, o tyle teraz właśnie w papierach krajowych potentatów pokładają nadzieje na zyski w najbliższych tygodniach. To tylko pokazuje, jak dynamicznie zmienia się sytuacja na krajowym rynku akcji. Po solidnej wyprzedaży, która dotyczyła blue chips w trakcie obecnej korekty, wyceny niektórych przedstawicieli tego segmentu okazały się na tyle przekonujące, że nasi eksperci dostrzegli w nich kandydatów do odbicia. Do łask wróciły m.in. walory Cyfrowego Polsatu, które w ostatnich miesiącach szukały dna. Swoich zwolenników mają także Allegro i KGHM.