Zespół doradztwa mBank

Na rynkach obserwujemy względny spokój i niewielką zmienność indeksów, ale są przesłanki, że taki stan rzeczy może się nie utrzymać do końca roku. Niezmiennie liczymy, że to część akcyjna portfela będzie pozwalała w najbliższych latach osiągać cele inwestycyjne. W związku z tym nie zmniejszamy udziału akcji, ale stanowczo uważamy, że należy dokonać rebalancingu portfela, by w nadchodzące tygodnie wchodzić z neutralnym pozycjonowaniem. To pozwoli zwiększać udział ryzykownych aktywów w przypadku dużej zmienności. Niewielkie zmiany w portfelu to dalszy krok w stronę rozwiązań związanych z zieloną rewolucją. Zmiany w tym obszarze w otaczającym świecie przyśpieszają. Nie inaczej jest w przypadku inwestycji. Globalnie już połowa nowych napływów trafia do rozwiązań związanych z szeroko pojętym trendem ESG i naszym zdaniem to nowa normalność, a nie chwilowa moda. Upatrujemy szansę na znaczne inwestycje w transformację energetyczną, głównie za sprawą programów fiskalnych zarówno w USA, jak i Unii Europejskiej. Stąd wybór funduszu, który zajmuje się tą tematyką. PAAN

Stopa zwrotu w sierpniu: 2,45 proc. Wynik łączny: 10,5 proc.

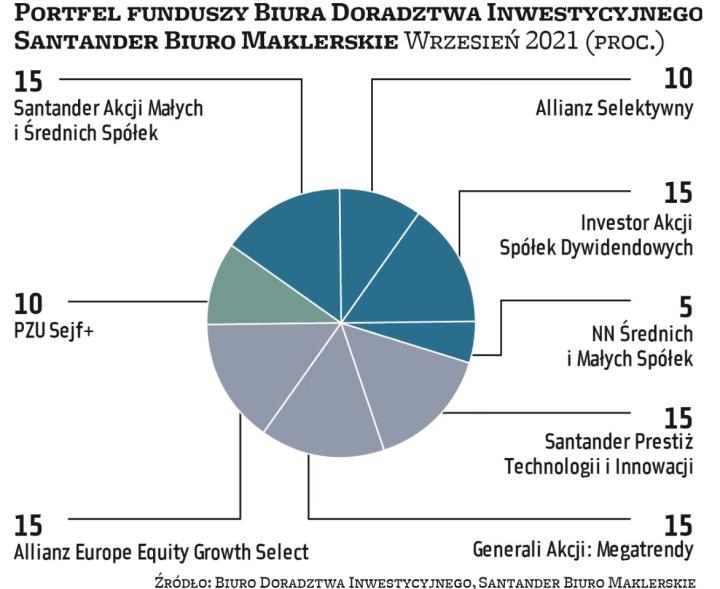

Biuro Doradztwa Inwestycyjnego Santander Biuro Maklerskie

Pomimo obaw związanych z rozprzestrzenianiem się bardziej zaraźliwego wariantu koronawirusa i możliwym implementowaniem kolejnych restrykcji w poszczególnych krajach i regionach, sierpniowe nastroje inwestorów na rynkach akcji pozostawały dość optymistyczne. W szczególności w I połowie miesiąca wspierane były trwającym sezonem publikacji wyników amerykańskich spółek.

Biorąc pod uwagę pozycjonowanie naszego portfela, decydujemy się na sprzedaż funduszu Fidelity Emerging Asia, mając na uwadze obawy o możliwą eskalację działań regulacyjnych chińskich władz skutkujących ograniczaniem możliwości rozwoju spółek technologicznych, a także dostrzegając na horyzoncie coraz wyraźniej rysującą się perspektywę ograniczenia ekspansywnej polityki pieniężnej przez Fed. Zwracając uwagę na potencjał krajowego rynku, w szczególności wśród małych spółek, i widząc napływy do funduszy akcji, kupujemy NN Średnich i Małych Spółek, zwiększamy udziały w Generali Akcji: Megatrendy oraz Investor Akcji Spółek Dywidendowych. PAAN

Pytania do... Michała Stanka prezesa QValue

Jak na razie niewiele się zmienia, jeśli chodzi o życie gospodarcze i obostrzenia, tymczasem jesteśmy coraz bliżej jesieni, której ze względu na koronawirusa wielu inwestorów się obawia. Wrzesień da odpowiedź, jeśli chodzi o układ sił na rynku?

Ja od wielu miesięcy jestem byczo nastawiony do rynku i to się teraz nie zmienia. Wysoka inflacja zmusza inwestorów i oszczędzających do szukania alternatyw. Część kapitału niewątpliwie ucieka w różnej formie na giełdy i jest inwestowana bezpośrednio, jak również poprzez fundusze aktywne czy pasywne. Obecne odczyty inflacji powodują, że giełdy przyciągają kolejne masy pieniędzy. Jakiekolwiek jesienne obostrzenia pandemiczne są już moim zdaniem w cenach. Jeśli się pojawią, to będą zapewne dotyczyć tylko osób niezaszczepionych, by w ten sposób zachęcić je do szczepień. Jestem przekonany, że nie dojdzie już do powtórki z początku tego roku, czyli totalnego zamknięcia gospodarki.

Ostatni odczyt inflacji sięgnął poziomów widzianych ostatnio 20 lat temu. Jak reagują klienci QValue? Na ile jeszcze interesują się rynkiem nieruchomości?

Jesteśmy firmą, która ma otwartą architekturę funduszy inwestycyjnych, a także dystrybuuje fizyczne złoto. To oczywiście nie pokrywa w całości możliwości inwestycyjnych. Naszymi klientami są osoby z segmentu private banking, a nie klienci detaliczni, z oszczędnościami rzędu kilku tysięcy złotych. Myślę, że osoby, z którymi współpracujemy, nie są już tak aktywne na rynku nieruchomości jak kilka–kilkanaście miesięcy temu. Część z nich miała już nieruchomość pod wynajem na długo przed pandemią. Wrażenia właścicieli mieszkań pod wynajem z czasu pandemii są jednak różne, dlatego nie zawsze są oni teraz skorzy do kolejnych inwestycji w nieruchomości. Z drugiej strony pojawiło się zainteresowanie ziemią w atrakcyjnych lokalizacjach. Część klientów w taki sposób uzupełnia swoje portfele. Wracając do rynku kapitałowego, nasi klienci od czasu pojawienia się pandemii w ubiegłym roku omijali obligacje skarbowe, zachowując się nieco w kontrze do rynku. Przypomnijmy, że wówczas miesiącami do funduszy papierów skarbowych płynęły miliardy złotych. Czy to był dobry pomysł? Niekoniecznie, jeśli weźmiemy pod uwagę inflację. Nasi klienci od kwietnia i maja ubiegłego roku zaczęli dokładać akcje do portfeli i do dziś są na rynku. Krótko mówiąc, wykorzystali okazję. To efekt doświadczenia i edukacji. Na rynku jesteśmy nie od poprzedniego roku i doskonale wiemy, że gdy leje się krew, to jest to zwykle dobry moment na zakupy na dłuższy termin. Dziś z kolei szuka się instrumentów, dzięki którym pieniądz nie będzie tracił na wartości i jeszcze będzie w stanie nieco dołożyć. Chodzi m.in. o fundusze obligacji korporacyjnych, które mają szanse wygrać z inflacją. Do tego zainteresowaniem cieszą się REIT-y, które są alternatywą dla zakupu nieruchomości. Dają większą płynność, dużo szerszą ekspozycję na rynek, dywersyfikację oraz przerzucają zadania zarządzania na fundusz. Nasi klienci nadal interesują się funduszami akcji amerykańskich oraz surowców, zarówno mieszanych, jak i metali szlachetnych. Kapitał płynie też do funduszy akcji polskich, w tym małych i średnich spółek, oraz funduszy benchmarkowych na WIG20. Co ciekawe, klienci poszukują także autorskich funduszy zamkniętych z polskiego i globalnego rynku. Dług skarbowy dalej nie jest w kręgu zainteresowania w istotnym stopniu. Co ważne, dziś w portfelach klientów jest znacznie więcej akcji niż np. dwa lata temu.

Poza częścią rynków wschodzących czy złota od początku roku większość funduszy przyniosła zyski. Na co warto postawić w kolejnych miesiącach?

Biorąc pod uwagę historycznie niskie stopy procentowe i zapowiedzi dotyczące podwyżek (symbolicznych) stóp procentowych, w kolejnych kwartałach niewiele się zmieni. Inflacja będzie się dalej utrzymywać na wysokich poziomach. Obecnie koszyk inflacyjny pokazuje wzrost wskaźnika o około 5 proc. rok do roku, ale gdyby przeanalizować poszczególne sektory, w wielu przypadkach będzie to więcej. Krótko mówiąc, nie stać nas dziś na to, by nie mieć akcji w portfelu. W zależności od tolerancji na ryzyko stawiałbym dziś na polski oraz amerykański rynek. Do tego dobrałbym obligacje korporacyjne, które byłyby spokojniejszą częścią portfela. Oczywiście nie jest to jakakolwiek alternatywa dla lokaty. Biorąc pod uwagę wzrost gospodarczy oraz powrót do normalności trochę jak po wojnie, utrzymywałbym zaangażowanie w surowce.

Czy przy takiej inflacji złoto nie sprawia zawodu?

Złoto zawsze w portfelach powinno być, stanowiąc od kilku do niskich kilkunastu procent aktywów. Za nami rzeczywiście mało udany okres, jednak złoto będzie jeszcze miało swoje pięć minut. Nie zdziwię się, jeśli w ciągu roku cena surowca powędruje do około 2 tys. dolarów za uncję. PAAN