Sprzyjające otoczenie wokół rynków utrzyma się

Tomasz Miłkoś dyrektor departamentu sprzedaży, Rockbridge TFI

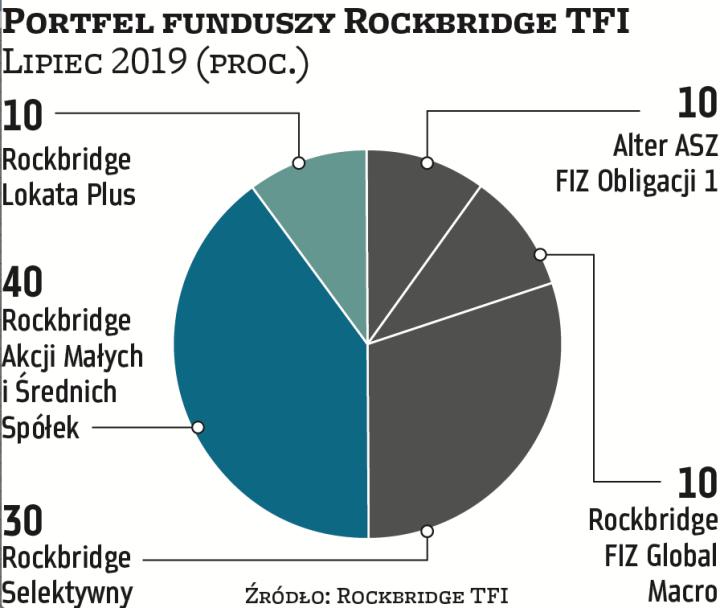

Zgodnie z naszymi oczekiwaniami czerwiec właściwie już od pierwszych dni przywitał inwestorów odreagowaniem na większości rynków akcji. S&P 500 w iście imponującym stylu nie dość, że odrobił majowy spadek, to z lekkością wspiął się na kolejne historyczne szczyty, dzięki czemu całe I półrocze można uznać dla niego za najlepsze od blisko 20 lat. Co ciekawe, również obligacje w ostatnim czasie zanotowały znaczący wzrost cen. To skutek zarówno gołębiej retoryki EBC jak i coraz odważniej myślącego o obniżkach stóp Fedu. Końcówkę czerwca zdominował szczyt G20, gdzie liderzy Chin i USA powrócili do rozmów na froncie polityczno-handlowym. Oznacza to, że niebezpieczeństwo eskalacji konfliktu celnego prawdopodobnie znika na jakiś czas, choć droga do całkowitego porozumienia będzie z pewnością bardzo trudna i długa. Liczymy na utrzymanie się sprzyjającego otoczenia rynkowego w kolejnym miesiącu i nie dokonujemy żadnych zmian w naszym portfelu. PAAN

Szanse na obniżki stóp mogą podbić wyceny akcji