Pomysł, aby przy rosnącej w końcówce stycznia nerwowości wśród inwestorów przesunąć kapitał w stronę akcji rynków rozwiniętych, okazał się słuszny, ale tylko na trzy tygodnie lutego. Później nastąpiła silna wyprzedaż akcji na całym świecie. Polskie spółki okazały się jeszcze słabsze niż akcje amerykańskie. Silna przecena dosięgnęła także krajowych małych i średnich firm, które były tak samo podatne na spadki jak duże. Nieco zyskało złoto, ale kapitał uciekał głównie do obligacji skarbowych, które także na początku marca cieszą się ogromnym zainteresowaniem. W takich warunkach ofensywne składy funduszy na luty musiały przynieść straty, które mocno zredukowały dorobek zarządzających z poprzednich miesięcy. Z kolei stopy zwrotu bardziej defensywnych portfeli praktycznie się w lutym nie zmieniły.

Mniej polskich obligacji

W portfelach na marzec doszło do kilku przesunięć, w tym drobnego zredukowania pozycji w akcjach rynków rozwiniętych. Wciąż jednak jest to dominująca część w aktywach, przekraczająca 34 proc. Do tego średnio niemal co piąta jednostka w propozycjach na marzec należy do kategorii polskich funduszy skarbowych bądź uniwersalnych. Za ponad 5 proc. kapitału odpowiadają jeszcze fundusze polskich obligacji korporacyjnych. Łącznie jednak polskich funduszy dłużnych w propozycjach na marzec jest mniej niż przed miesiącem. Fundusze akcji polskich (uniwersalnych oraz małych i średnich spółek) zajmują 13,3 proc., czyli tyle samo co w lutym.

Powrót do złota

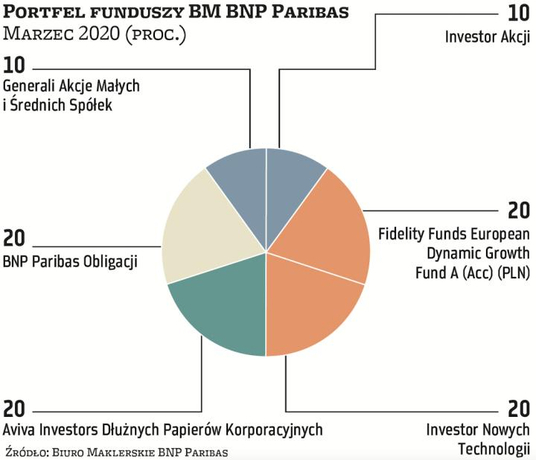

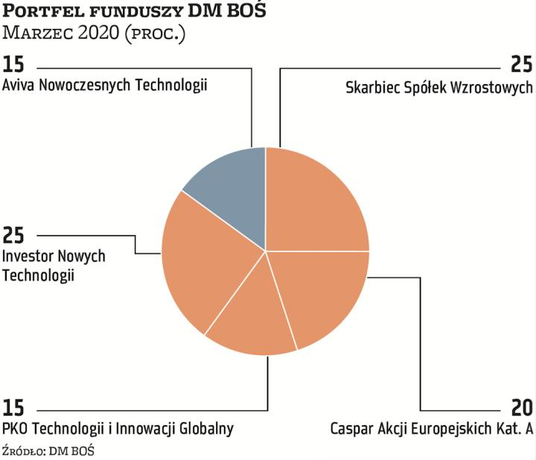

Wśród nowości na marzec warto zwrócić uwagę na fundusze szukające zysków na rynku złota. Takie strategie, odpowiadające w tym miesiącu za 30 proc. aktywów, zawitały w propozycjach Kamila Cisowskiego z DI Xelion. Fundusze z ekspozycją na złoto nie zastąpiły jednak akcji w portfelu Cisowskiego, lecz instrumenty dłużne. Jak ocenia Cisowski, dają one bardzo korzystny stosunek potencjalnych stóp zwrotu do ryzyka, zabezpieczając po części fundusze akcji. Na nieznaczne przesunięcia, jednak w ramach dotychczasowego składu, zdecydował się także zespół mBanku. Drobną część jednostek akcji polskich zamienił na amerykańskie obligacje. Nowe fundusze pojawiły się także w propozycjach Jędrzeja Janiaka, analityka F-Trust, oraz w portfelu prowadzonym przez Piotra Święcika z Citi Handlowego. Janiak jedną piątą aktywów przesunął do BlackRock GF Asian Dragon, inwestującego w Azji. Z kolei Święcik 10 proc. aktywów przeznaczył na NN Globalny Odpowiedzialnego Inwestowania, redukując zarazem pozycje w funduszach dłużnych. Lukas Cinikas z BM BNP Paribas usunął z portfela fundusz akcji rynków rozwiniętych oraz obligacji zagranicznych i zdecydował się na Investor Nowych Technologii. Michał Pietrzyca z DM BOŚ pozostał przy swoich wyborach sprzed miesiąca.

Wynik w lutym: -4,3 proc wynik łączny*: 1,88 proc.