Artykuł dostępny tylko dla subskrybentów parkiet.com

Zyskaj pełen dostęp do analiz, raportów i komentarzy na Parkiet.com

Aktualizacja: 13.02.2016 05:00 Publikacja: 13.02.2016 05:00

Foto: GG Parkiet

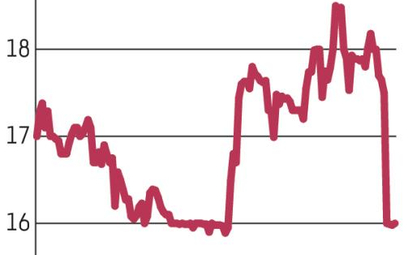

W tym czasie Synektik miał 0,28 mln zł skonsolidowanego zysku netto wobec 1,11 mln zł zysku netto w tym samym okresie 2014 r. W całym poprzednim roku spółka miała jednak 1,19 mln skonsolidowanej straty netto. Zdaniem zarządu wyniki spółki w 2016 r. powinny się znacząco poprawić.

Na słabe rezultaty dostawcy sprzętu i oprogramowania dla branży medycznej duży wpływ miał segment radioznaczników, który generuje znaczącą część dochodów spółki. W minionym roku NFZ obniżył limity wyceny badań PET-CT o około 30 proc., co bezpośrednio wpłynęło na spadek cen sprzedawanych radiofarmaceutyków. Zarząd duże nadzieje wiązał z wprowadzonym na początku stycznia 2015 r. pakietem onkologicznym, który miał znieść limity na badania diagnostyczne. Znacznie zwiększyłoby to popyt na produkty Synektika. Tak się jednak nie stało. – Skomplikowane procedury w pakiecie onkologicznym nie przełożyły się na wzrost dostępności tych badań. Po kilkumiesięcznej ocenie tego projektu w listopadzie 2015 r. zostały wprowadzone pierwsze zmiany w pakiecie onkologicznym. Ich dalszy ciąg ma nastąpić w roku bieżącym – mówi Dariusz Korecki, wiceprezes Synektika. – Opóźnienie to spowodowało, że sprzedaż w 2015 r. utrzymała się na podobnym do poprzednich okresów poziomie, jednak przy istotnie mniejszej marży. Liczymy, że ostateczne rozwiązania NFZ wprowadzi w życie w najbliższym czasie – dodaje Korecki. Jak twierdzi, nawet stosunkowo niewielki wzrost sprzedaży radiofarmaceutyków spowoduje duży wzrost dochodów firmy, właśnie ze względu na generowane przez te produkty wysokie marże sprzedaży. Głównym kosztem w tym segmencie jest utrzymanie zdolności produkcyjnych zakładów Synektika, który jest na pewnym określonym poziomie, a nie bezpośredni koszt wytworzenia produktów. – Spodziewamy się, że w wyniku wprowadzenia pakietu onkologicznego popyt na najbardziej popularny znacznik FDG wzrośnie w najbliższych dwóch latach o 50 proc., natomiast na cholinę (jeden z najnowocześniejszych radioznaczników, wykorzystywany m.in. do badania raka prostaty – red.) nawet o 200 proc. – z 1 tys. sprzedanych dawek w 2015 r. do ok. 3 tys. w roku 2017 – twierdzi wiceprezes. Cena jednej dawki FDG to ok. 800 zł, podczas gdy w przypadku choliny jest to mniej więcej trzy razy tyle. Marża w ujęciu procentowym jest porównywalna. – Wydaje się, że w segmencie radiofarmaceutyków już w I kwartale 2016 r. wyniki będą lepsze niż rok wcześniej, a w całym 2016 r. powinny być satysfakcjonujące i wysoko dodatnie – przekonuje wiceprezes.

Zyskaj pełen dostęp do analiz, raportów i komentarzy na Parkiet.com

Przemysłowa grupa przedstawiła zaktualizowaną strategię rozwoju zwierającą cele finansowe na najbliższe pięć lat.

Wyniki przemysłowej grupy nie zrobiły większego wrażenia na rynku, który wypatruje nowej, długo wyczekiwanej strategii.

Przemysłowa grupa odczuła w zeszłorocznych wynikach niższy popyt na wyroby ze stali, co częściowo zostało zrekompensowane lepszymi rezultatami motoryzacji.

W ubiegłym roku pogorszyła się kondycja finansowa producenta chemii budowalnej, co było konsekwencją m.in. niekorzystnej koniunktury gospodarczej. W tym roku zarząd chce się skupić na rozwoju sprzedaży w Europie Zachodniej.

Przemysłowy holding mierzy się ze spowolnieniem popytu i niepewną sytuacją rynkową. Jednym z głównych celów grupy na ten rok jest utrzymanie rentowności z 2023 r.

Szybko rosnąca wartość zapytań ofertowych i złożonych ofert w zakresie usług kontraktowych daje nadzieję, że spółce uda się wypełnić lukę w przychodach po zakończeniu kontraktu dla Novavaxu.

Ceny docelowe zawarte w najnowszych rekomendacjach biur maklerskich są nadal w wielu wypadkach wyraźnie wyższe niż na rynku.

Przedsiębiorcy zapłacą niższą składkę zdrowotną, co ma i dobre i złe strony, zwłaszcza dla budżetu, ale jednak nakłady na służbę zdrowia w 2025 r. wzrosną do 224 mld zł.

Indeks sWIG80 jest postrzegany przez analityków i zarządzających jako ciekawy segment rynku, w którym można znaleźć atrakcyjnie wyceniane spółki z potencjałem do zwyżki.

Na warszawskiej giełdzie nie brakuje przykładów spółek, które w ostatnich latach nie miały problemów z poprawą wyników, wyróżniając się efektownym tempem wzrostu zysków. Czy ich dobra passa zostanie podtrzymana także w tym roku?

Wiara inwestorów i analityków w spółkę zdaje się nie mieć końca. W tym roku kurs wzrósł o 60 proc.

Wraz z zaawansowaniem hossy na krajowym parkiecie przybywa spółek, które mogą się pochwalić kapitalizacją giełdową przekraczającą miliard złotych. Na ten sukces musiały pracować latami .

Analitycy East Value Research podwyższyli cenę docelową akcji Synektika do 138,10 zł z 109,70 zł utrzymując rekomendację „kupuj".

Dobra passa notowań Synektika zdaje się nie mieć końca W trakcie poniedziałkowej sesji akcje spółki drożały nawet o prawie 4 proc., a kurs ustanowił nowy historyczny rekord osiągając poziom 122 zł. W efekcie wycena giełdowa spółki przekroczyła 1 mld zł.

O ile w pierwszych miesiącach tego roku popyt był uśpiony, o tyle w połowie kwietnia Polacy ruszyli na mieszkaniowe łowy. Co ich zmotywowało?

Sprzedaż pakietu przez wiodących akcjonariuszy z reguły jest powodem spadku notowań. Ale w przypadku Allegro stało się inaczej. Co można wyczytać między wierszami z oficjalnych informacji dotyczących najnowszej transakcji?

Czwartkowy ranek przynosi kontynuację widocznej w środę korekty wcześniejszych zwyżek dolara. Gorzej wypadają jeszcze niektóre waluty rynków wschodzących, które kosmetycznie tracą, ale na głównych majors widać odreagowanie.

O ile środowa sesja na Wall Street przyniosła jeszcze ponad 1% przecenę spółek technologicznych, to jednak od dzisiejszego poranka obserwowana jest poprawa nastrojów. Odbijają notowania kontraktów terminowych na amerykańskie indeksy. Na zielono prezentuje się także sesja na Starym Kontynencie.

Andrzej Powierża, analityk BM Citi Handlowy, będzie gościem Dariusza Wieczorka w czwartkowym programie „Prosto z Parkietu”. Start o godz. 12.00.

Krajowa waluta kontynuuje środowe odbicie, co przekłada się na dalsze spadki kursów najważniejszych walut.

W trakcie pierwszej godziny handlu pozytywne nastroje przeważały na krajowym parkiecie, dzięki czemu krajowe indeksy mogły kontynuować środowe zwyżki. Godzinę po starcie czwartkowych notowań indeks największych spółek WIG20 notowany był ponad 0,5 proc. nad kreską.

To m.in. konsekwencja coraz wyższych kursów miedzi i srebra przy jednocześnie spadających cenach gazu ziemnego i energii elektrycznej. Rosną też wyceny porównywalnych spółek i szanse na globalne ożywienie gospodarcze.

W obliczu niepewności gospodarczej i rosnącej presji globalnej real brazylijski spada do historycznie najniższych poziomów, a dolar wzrasta do niespotykanej dotąd wysokości w stosunku do krajowej waluty.

W środę na GPW przyszło odreagowanie ostatnich spadków. Wszystkie główne indeksy kończyły dzień na zielono. Czadu dał WIG-banki drożejąc o 2,4 proc. WIG20 zyskał 1,7 proc. i udało mu się o 32 punkty oddalić od 2400 pkt. mWIG40 odzyskał 1 proc., a maluchy 0,3 proc.

Przemysłowa grupa przedstawiła zaktualizowaną strategię rozwoju zwierającą cele finansowe na najbliższe pięć lat.

Takiego procesu jeszcze nie było. Ława federalnych przysięgłych zdecyduje czy 28-letni Avi Eisenberg dokonał manipulacji na kryptowalutowej giełdzie Mango Markets i ukradł z niej 110 milionów dolarów, czy też zrealizował całkowicie legalną strategię.

Eksport z Państwa Środka do Rosji niespodziewanie spadł w marcu aż o prawie 16 proc.

Rośnie sprzedaż nowości, choćby w zakresie koloru kamieni czy kamieni pochodzących z laboratoriów. Ceny od kilku miesięcy są w trendzie wzrostowym.

Po roku silnych spadków przychodów i zysku grupa sklepów z produktami znanych marek telekomunikacyjnych zapowiada poprawę. Umiarkowaną.

Rada nadzorcza od ponad dwóch miesięcy nie jest w stanie skompletować pełnego składu ścisłego kierownictwa spółki. Co więcej, jej postępowanie nie jest do końca jasne.

Pekao ma już nową radę nadzorczą, można spodziewać się, że wkrótce odwoła ona zarząd banku i rozpisze konkurs na nowe władze. Wśród spółek kontrolowanych przez Skarb Państwa na kadrową rewolucję czeka jeszcze m.in. Alior Bank.

W tym roku na każdą akcję prawdopodobnie przypadnie po 5,72 zł. Zarząd nadal chce też sporo pieniędzy przeznaczać na rozwój, zwłaszcza kluczowej działalności portowej.

Szykuje się czwarty tegoroczny debiut na głównym parkiecie. Na pierwsze IPO trzeba będzie poczekać.

Strategia zakłada, że w latach 2024–2028 spółka może wypłacić 1,35 mld zł dywidend. Program motywacyjny z kolei, że w tych latach grupa zarobi co najmniej 1,92 mld zł.

Indeks polskich dużych spółek w środę szybko wzbił się na szczyt tabeli z europejskimi indeksami i pozostał tam do końca.

Ministerstwo Finansów na środowym przetargu sprzedało obligacje za nieco ponad 5 mld zł, oferując najwyższą w tym roku rentowność.

Nerwowość z początku tygodnia w środę ustąpiła optymizmowi. Polska giełda mocno odreagowała, choć do odrobienia zniżek z kilku poprzednich dni jeszcze trochę brakuje. Lepiej prezentował się także złoty. W USA w końcu spadały rentowności obligacji skarbowych.

Masz aktywną subskrypcję?

Zaloguj się lub wypróbuj za darmo

wydanie testowe.

nie masz konta w serwisie? Dołącz do nas