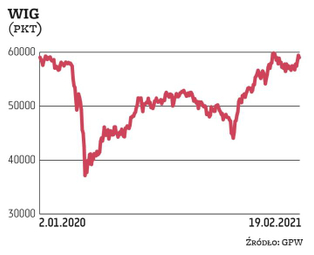

Dwanaście miesięcy temu na rynki zaczęła napływać fala hiobowych wieści związanych z pandemią i zamykaniem gospodarek. Indeksy zaczęły się osuwać. WIG 19 lutego sięgał jeszcze 58 tys. pkt, ale potem było już tylko gorzej. Spadał, przebijając kolejne istotne wsparcia i psychologiczne poziomy: najpierw pękło 50 tys. pkt, a kilka dni później 40 tys. pkt. Aż do minimum zanotowanego 12 marca. Od tego czasu indeksy mocno poszły w górę, a katalizatorem wzrostów były informacje o opracowaniu szczepionek na Covid-19. Największe zwyżki w ostatnich kilkunastu miesiącach zanotowały indeksy zagraniczne (więcej w ramce obok).

Coraz ważniejsza selekcja

Aktualnie MSCI Poland wobec indeksu rynków wschodzących testuje historyczną słabość z końca października 2020 r.

– Branże, które mogą wspierać przełamanie tej słabości, to sektory zyskujące na globalnych trendach: wzroście notowań surowców czy poprawie nastawienia do aktywów zyskujących na inflacji – komentuje Sobiesław Kozłowski, dyrektor departamentu analiz i doradztwa Noble Securities. Dodaje, że oprócz tego kwitnie m.in. sektor asset management, domy maklerskie oraz, co może zaskakiwać, banki.

– Zerowe oprocentowanie lokat i inflacja konsumencka 2,7 proc. implikują realną utratę wartości i zachęcają do ochrony siły nabywczej oszczędności. Ostatecznie wzrost notowań surowców, w tym surowców naturalnych, zdaje się sprzyjać też spółkom z segmentu agro – uważa Kozłowski.

Również Michał Krajczewski, kierownik zespołu doradztwa inwestycyjnego BM BNP Paribas Bank Polska, podkreśla, że w obecnej sytuacji rynkowej należałoby się skupić na selektywnym podejściu sektorowym w przypadku polskich akcji, a niekoniecznie na tradycyjnym podziale duże vs średnie czy małe spółki.