[[email protected]][email protected][/mail]

Po raz pierwszy od ponad dekady największe gospodarki świata wspólnie interweniowały na rynku walutowym. W piątek rano czasu japońskiego banki centralne państw G7 zaczęły sprzedawać jena w celu zahamowania jego gwałtownej aprecjacji, która rozpoczęła się po trzęsieniu ziemi i tsunami z 11 marca. Działania te okazały się skuteczne. Jen tracił wobec dolara nawet 3,6 proc. To największy spadek tego kursu od 2008 r.

Osłabiał się też frank szwajcarski, który w ostatnich dniach drożał wraz z jenem. W pewnym momencie waluta ta, uważana za „bezpieczną przystań” na niepewne czasy, traciła wobec euro 1,3 proc. Apetyt na ryzyko wrócił również na rynki akcji. Tokijski Nikkei 225 podskoczył o 2,7 proc., zmniejszając swoją stratę z ostatnich dni do 11,8 proc. Niemiecki DAX, który po japońskim kataklizmie bardzo stracił, w piątek po południu zyskiwał nawet 1,6 proc. WIG20 wzrósł o 0,4 proc.

[srodtytul]Jena windowała spekulacja [/srodtytul]

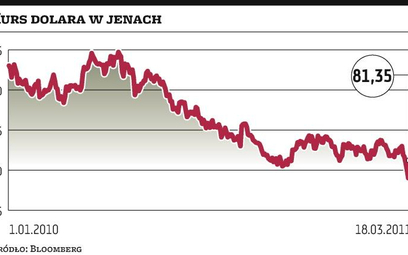

W piątek po południu za dolara można było kupić ponad 81 jenów. To niewiele mniej niż 10 marca. Od tego dnia notowania japońskiej waluty wystrzeliły w górę. Do czwartku umocniła się wobec amerykańskiejo 5 proc. Dolar kosztował już tylko 76,6 jenów, najmniej w powojennej historii.