Mamy szansę na utrzymanie w całym 2018 r. blisko 5-proc. tempa wzrostu PKB, a więc wyższego od osiągniętego w 2017 r. Najnowsze statystyki GUS potwierdzają też bardzo dobrą kondycję polskiego rynku pracy: bezrobocie utrzymuje się na wyjątkowo niskim poziomie. Na ten sielankowy obraz cieniem kładzie się sytuacja na rynku kapitałowym. Spadające obroty, niska płynność i fala delistingów rodzą pytanie o przyszłość warszawskiej giełdy. Od początku roku wycofano z niej 22 spółki. Większość z nich została przejęta.

W ten scenariusz wpisuje się wzmożona liczba komunikatów o rozpoczęciu przeglądu opcji strategicznych. Z naszych szacunków wynika, że od początku roku taki proces ruszył w ponad 30 spółkach z rynku głównego, a trwa nadal w ponad 20. Przegląd – bez podejmowania przełomowych decyzji – już zakończyły m.in. Newag, Wikana i K2 Internet.

Każdy przypadek jest inny

Spółki rozpoczynają przegląd opcji strategicznych w kilku momentach. Przede wszystkim wtedy, gdy czołowy akcjonariusz rozważa wyjście z inwestycji i poszukuje dla spółki inwestora.

– Motywów może być wiele, wymienić należy też oczekiwany spadek rentowności. Dzieje się tak często w momencie, gdy bez dużych inwestycji spółka nie jest już w stanie utrzymać dotychczasowego tempa rozwoju – mówi Kamil Hajdamowicz, doradca inwestycyjny Vienna Life TU na Życie. Dodaje, że z takimi sytuacjami spotykamy się zazwyczaj w przypadku dobrze prosperujących spółek.

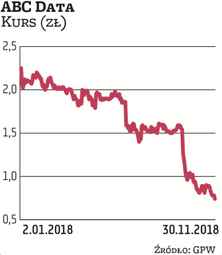

– Inaczej rzecz wygląda, gdy obecna formuła działania przedsiębiorstwa ulega wyczerpaniu, przez co firma wpada lub potencjalnie może wpaść w problemy i przegląd opcji jest tutaj krokiem wyprzedzającym – mówi Hajdamowicz. W jego ocenie z uwagi na moment cyklu koniunkturalnego, w którym jesteśmy, przeglądy opcji strategicznych nie powinny teraz nikogo dziwić. Martwić może jedynie ich liczba, która jest pochodną m.in. trwających od kilku miesięcy nie najlepszych nastrojów na krajowym rynku kapitałowym.